编者按:知识产权证券化,是指以知识产权未来预期收益为支撑,通过风险隔离、信用增进、信用评级等方式对债券产品进行设计,再由证券机构在资本市场上出售以实现融资的过程。通过该方式,科创企业能够盘活知识产权无形资产,拓宽多元融资渠道,纾缓融资难、融资贵的问题。

近年来,国投泰康信托积极参与发行多种类型的科创企业知识产权证券化产品,助力科技创新企业高质量发展。本文为公司相关业务团队研报,以期分享交流。

三、知识产权证券化市场发行情况

经过多年的政策驱动和市场培育,我国的知识产权证券化发展迅速。截至2024年5月29日,万得(Wind)口径基础资产为知识产权或发行名称包含专利及知识产权特殊标识的资产证券化产品已达150单,发行规模合计297.34亿元。发行场所主要以证券交易所为主,其中深交所122单,上交所19单,剩余9单为银行间资产支持票据。

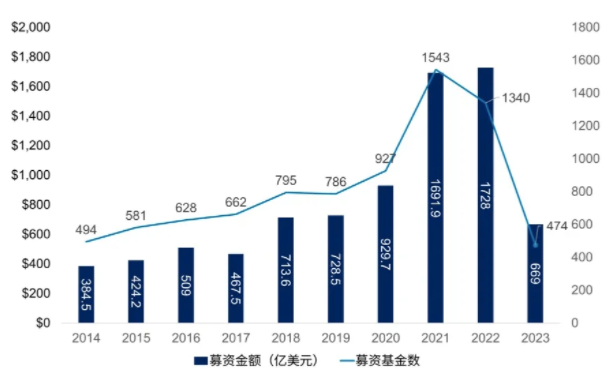

从发行数量及规模来看,知识产权证券化发展初期规模增速较快。自2018年发行首单知识产权证券化产品以来,发行规模于2021年达到顶峰,年度发行量90.35亿元,发行数量39单。2022年受疫情影响,全年知识产权证券化产品发行数量下滑至34单,规模下滑至63.72亿元。2023年市场有所复苏,发行量为47单,发行规模78.13亿元。2024年截至5月29日,已发行知识产权证券化产品16单,发行规模为29.01亿元。

从发起机构/原始权益人来看,知识产权证券化的参与范围逐渐扩大。2021年及2022年均仅有14家原始权益人参与发行了知识产权证券化产品,2023年增至20家,但发起机构类型仍以小贷公司、保理公司和融资租赁公司为主,发起机构所在区域仍以广东、北京和江苏为主。

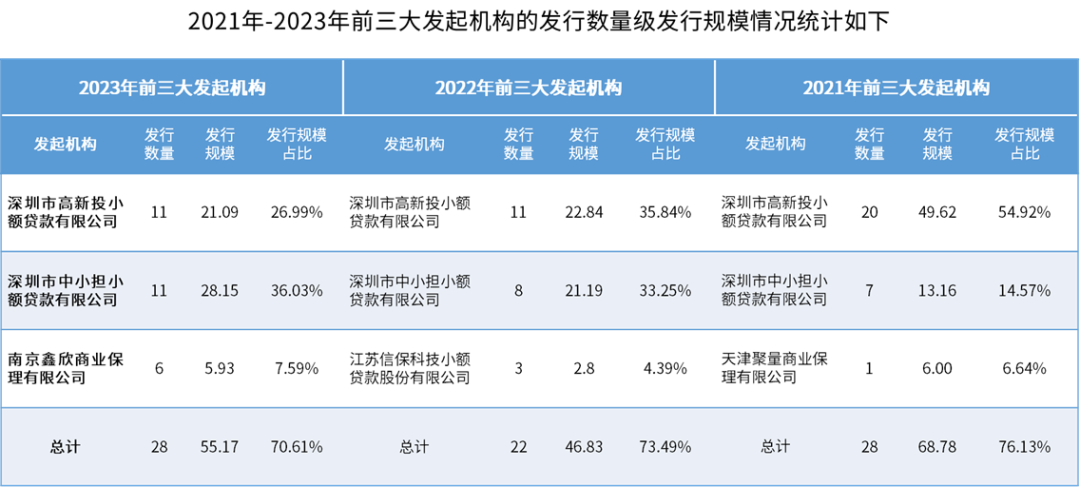

从发起机构的发行集中度来看,马太效应显著。2021年-2023年前三大发起机构发行规模占比当年的比例分别为76.13%、73.49%及70.61%,但该比例在逐年下降,从侧面反映出参与范围逐渐扩大。2023年前三大发起机构共计发行28单知识产权证券化产品,发行规模合计为55.17亿元。其中,深圳市高新投小额贷款有限公司和深圳市中小担小额贷款有限公司的发行规模稳居前二,深圳市知识产权证券化产品发行规模持续领先。

从产品增信情况来看,由于底层企业多为中小型科创企业,本身主体信用较低,故此类产品在交易结构往往设置内部/外部增信以满足发行需求。

增信方通常分为金融机构、原始权益人核心主体(一般国央企等)以及外部第三方担保公司。据不完全统计,2023年有34单知识产权证券化产品由担保公司提供增信,涉及发行规模64.31亿元,占比为82.31%;2024年1-5月发行的16单知识产权证券化产品中,有11单由担保公司提供增信,3单由商业银行提供增信,2单由一般国央企提供增信,担保公司为最为常见的增信方。

四、知识产权证券化业务结构

1、融资租赁模式

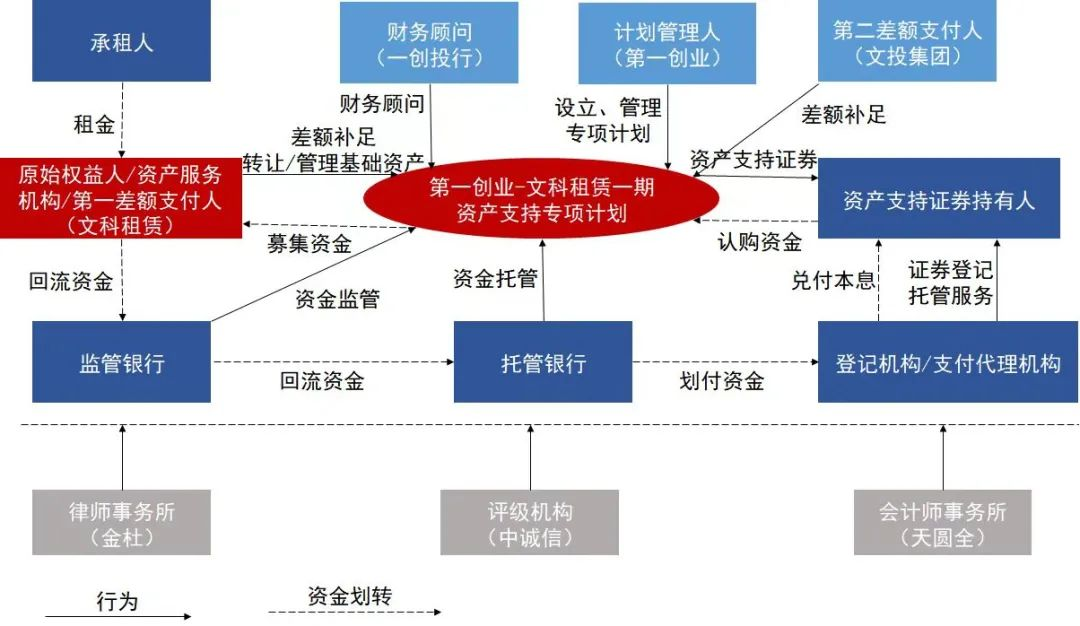

融资租赁模式是指根据出租人(融资租赁公司)从承租人(知识产权所有人)处购入知识产权资产,再将知识产权回租至知识产权所有人的融资租赁形式。该模式需要承租人将其持有的知识产权转让给融资租赁公司,再由融资租赁公司回租给承租人。

典型案例:2019年3月,“第一创业—文科租赁一期资产支持专项计划”在深圳证券交易所设立,该产品的底层资产标的物为发明专利、著作权等51项知识产权,基础资产以前述51项知识产权未来经营现金流为基础形成的融资租赁应收债权。

2、供应链模式

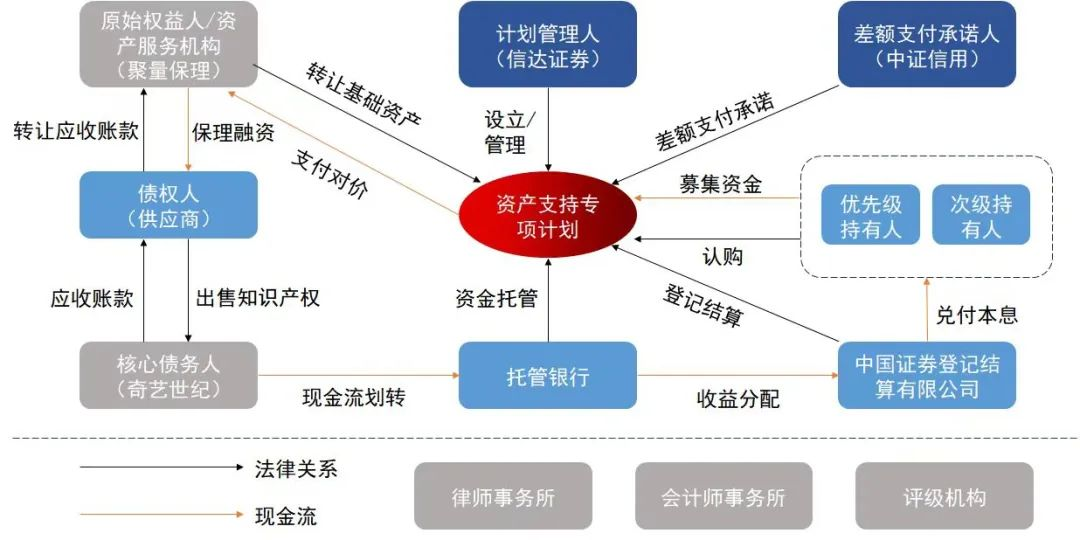

在该模式下,供应商因向核心企业提供知识产权服务等而对核心债务人享有应收账款债权。原始权益人与供应商签订《保理合同》,就其对核心企业享有的应收账款债权提供保理服务,并受让该等的应收账款债权。

典型案例:2018年12月,“奇艺世纪知识产权供应链金融资产支持专项计划”作为首单供应链模式知识产权ABS发行,该产品基础资产为核心债务人的供应链金融应收账款保理债权,而此类应收账款底层为爱奇艺所涉及的影视著作权。

3、小额贷款模式

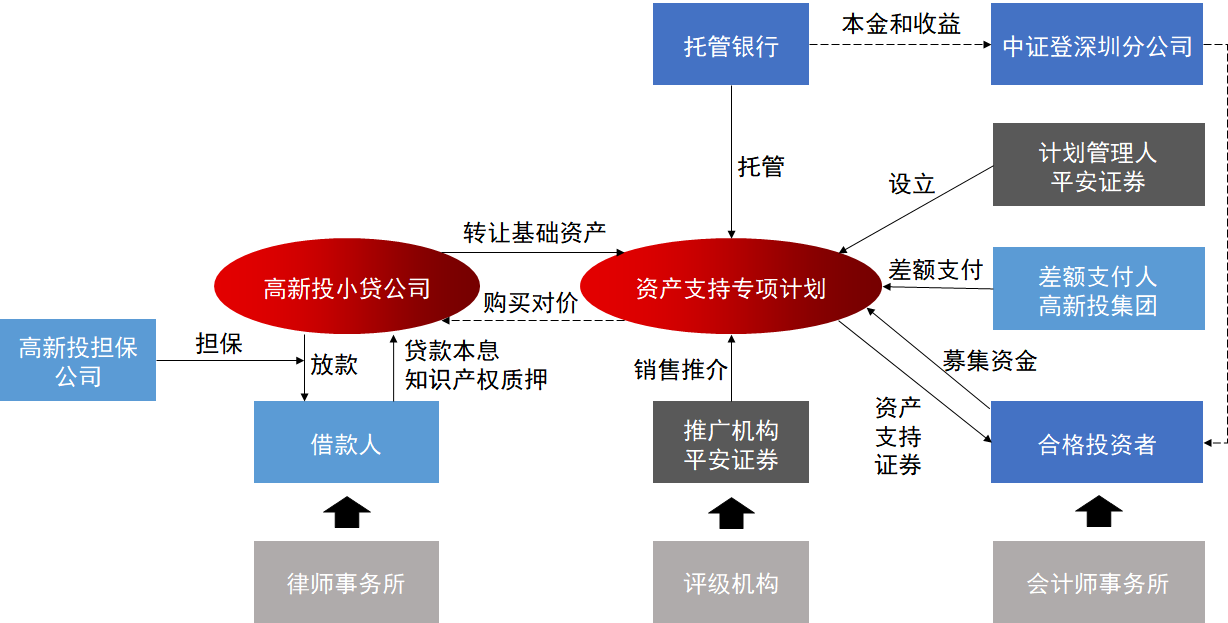

小额贷款模式,也可以称为抵押贷款模式,是指知识产权的底层科技企业把自己拥有的知识产权抵押给金融机构(主要是银行/小贷公司),从金融机构获得贷款,以此形成以知识产权作为质押标的的贷款本金及利息债权作为基础资产进而发行的知识产权证券化融资。通常情况下,会把多个企业的多笔知识产权抵押贷款聚集打包,形成资产池,再把资产池中的资产进行证券化。

典型案例:2019年12月,由深圳市高新投小额贷款有限公司发行的“平安证券高新投知识产权1号资产支持专项计划”在深交所正式挂牌。该产品以知识产权质押贷款债权为基础资产,贷款人或其关联方以拥有的知识产权(专利、软件著作权、实用新型等)向高新投小贷公司提供质押。该知识产权证券化项目储架整体规模10亿元。

4、信托贷款模式

信托贷款模式是指在底层构建一个信托计划,通过一定的结构化设计,委托人向受托人即信托公司提供资金,双方形成单一或集合资金信托合同关系。再由信托公司向底层的科技企业提供信托贷款,底层的科技企业将知识产权质押给信托公司。通过信托合同的约定,一般由信托贷款债权人享有信托受益权,然后把信托受益权作为基础资产发行知识产权证券化产品。

典型案例:2023年11月,“国金-杭州未来科技城知识产权第1期资产支持专项计划(专精特新)”在深圳证券交易所成功发行,规模1.00亿元。交易结构详见“七、我司知识产权证券化实践典型案例”。

5、专利二次许可模式

专利二次许可模式与融资租赁模式类似,但存在两次专利许可转让。第一次专利权人作为许可方以独占许可专利的方式,将专利转让给被许可方(融资租赁公司),被许可方取得特定专利的收益及再许可权利。第二次专利许可则基于第一次专利许可合同取得特定专利的约定权益及再许可权利,许可方变为第一次专利许可中的被许可方(融资租赁公司),再与专利客户(被许可方)签署第二次专利许可合同,将特定专利授予专利客户实施专利,专利客户相应取得基于该等特定专利生产专利产品的权利,并根据第二次专利许可合同的约定,向专利权人支付第二次专利许可对应的专利许可使用费。

典型案例:2022年9月,“金值(中国)融资租赁有限公司2022年度天银渤化-滨海新区知识产权第一期定向资产支持票据(科创票据)”在银行间市场发行,发行额度为1亿元,期限为1年,此项目入池基础资产涵盖该行6家优质知识产权企业客户的68项专利,其中发明专利24项,实用新型41项,外观设计3项,交易结构详见“七、我司知识产权证券化实践典型案例”。

五、发展过程中的难点和问题

1、发行端过度依赖增信机构信用,知识产权在证券化中价值有待进一步提升。

一方面,目前几乎所有的知识产权ABS产品均适用外部担保公司/关联方/保函银行等担保方式,为知识产权ABS发行端和投资者认可度提供了较强的信用支持。

另一方面,过度依赖外部担保,除需要承担相应的附加成本以及或有性的占用担保机构授信资源外,更重要的是也体现目前是常规对于知识产权自身价值的认可度并不高,受制于知识产权专业性较高以及评估难度较大等原因,投资人往往难以对其自身价值做出准确的判断,因而知识产权在现阶段的证券化中发挥的作用仍较为有限。

2、若后续项目出险,知识产权的处置难度较大。

尽管截至本文章撰写之时,尚未出现知识产权ABS底层企业违约情况,然而由于底层企业多为小微企业,不排除后面随着市场环境的变化产生信用风险事件。因此,届时在底层融资方无法按时兑付相关款项时,势必需要对底层知识产权资产进行处置以获得相应的回款现金流,然而受限于知识产权目前交易市场不成熟,缺乏全国性有公信力的知识产权交易平台,区域性的交易平台存在交易机制、交易地域、专业性等各方面的限制,相应的处置的难度和阻力也会比较大。

3、 基于交易结构和产品设计本身的复杂性,该类业务时间周期长、操作难度大。

常规而言,知识产权ABS在前期交易结构和产品设计中需要综合考虑多种因素,如基础资产的选择、底层企业的配合度、产品自身结构、风险控制等,产品设计过程较为复杂。

与此同时,在实际业务操作中,由于交易所对各期底层企业分散度有要求(需要10家及以上),因此对各家参与企业自身的专业度和配合度要求较高,且由于涉及参与中介机构较多,通常包括评级、会所、律所、评估、原始权益人、增信机构等各核心参与方,对专业度、协调能力和各家机构的效率要求都较高,通常来说操作周期都较长。

4、尚处于市场发展前端,项目多以政府主导为主,市场化程度有待提升。

目前,我国知识产权证券化尚处于起步阶段,多数企业对该产品较为陌生或心存疑虑,依赖于地方政府及科技局等相关部门引导。市场机构主动参与意愿不强、参与能力不足,一定程度上制约了知识产权证券化业务的发展。

与此同时,目前市场上发行的政府主导类业务多有当地政府补贴,很大程度上较低了底层企业的融资成本,一旦该政策红利期消退,参与企业的积极性势必也会相应减弱。