(资料图)

(资料图)

推荐内容

-

又一位百亿私募大佬封盘,一直低换手率,坦然承认“没有不断追逐热点的能力” 世界热文

-

83岁老人失明6年,远赴千里重获光明 每日速看

-

民族团结一家亲 端午共系警民情

-

凯雷亚洲合伙人西沃特将离职,曾主导与中信联合收购麦当劳中国业务

-

网络著作权侵权应当承担的责任是什么-世界最新

-

金自天正: 公司会严格遵守《证券法》等相关法律法规,切实保障中小股东权益

-

每日时讯!呵护求学就业梦想 以“兴才”助力“成才”

-

天天视讯!碳中和板块涨2.19% 光一退涨19.68%居首

-

大人体温37.1度算发烧吗_大人体温37.1度正常吗 当前时讯

-

人工智能足彩9场连中 周中竞彩比赛怎么买?

-

新疆114岁奶奶穿婚纱陪孙女出嫁!网友:岁月从不败美人-热点评

-

当前快讯:任天堂回应下代Switch质疑 为突破未知领域而仍在探讨中

-

外形更动感 奇瑞艾瑞泽8 2.0T将于7月12日上市

-

世界信息:抢购一空!暑假来了,它可太火了

-

csgo免费模拟开箱网页版靠谱吗 最稳定csgo模拟开箱网页版大全

-

成都发布高温橙色预警信号_每日关注

-

中考首日丨冲鸭!少年|全球报道

-

科大讯飞遭主力净流出超2亿元,主力资金加仓数字经济ETF(159658)丨ETF观察

-

最经典的人生哲理语录

-

证实了!在太空的导师确实在改论文 每日信息

-

上海:端午假期线下消费支付金额约180亿元 住宿业同比增长31.1%_天天百事通

-

夏天就穿那么沉闷啦,丢掉黑白灰选择这些色彩,让你成为最靓的仔-天天亮点

-

天天观速讯丨古诗梅的诗句有哪些 王维关于梅的诗句有哪些

-

云南一地售卖双胞水引热议,厂家:正规生产,很多人喝了都生了双胞胎

-

当前热点-天合光能(688599)6月26日主力资金净买入8792.37万元

-

环球速递!冒用他人名义起诉应如何处理

-

健康人生 绿色无毒——我省开展国际禁毒日主题宣传活动_热点在线

-

动态焦点:国际金价震荡 黄金配置价值几何?

-

神马股份:增资控股子公司河南神马普利材料有限公司_聚焦

-

天天热消息:胡伟出任京东物流CEO 闫小兵“回归”组建创新零售部

-

天天播报:瑞信:预计到2026年中国百万美元富豪数量翻一番

-

全球关注:中蒙边境地区森林草原火灾联防工作会在内蒙古召开

-

全球微动态丨开门红!中国女篮轻取黎巴嫩,单节轰22-2,韩旭17+10李梦12分

-

环球热点评!perfumesclub中文官网假货_perfumesclub

-

百花湖镇:“红马甲”“绿马甲”出动 为大家扮靓环境、洁净家园|全球今日讯

-

云南省普通话培训测试中心近期考试安排

-

鹤峰:夏茶正当时 茶农乐增收

-

当前速读:江淮和悦rs雨刮联动杆怎么调节_江淮和悦rs雨刷面太小 如何调整

-

速看:厉兵秣马守护安澜!2023年长沙市防汛抢险应急演练现场直击

-

热讯:鳗鲡养殖加工与出口_关于鳗鲡养殖加工与出口简述

-

6月27日起华北高温卷土重来 新一轮降雨过程上线

-

环球最资讯丨中国的鸡肉快餐行业完全不是西方对手

-

继续走低,在岸、离岸人民币对美元汇率双双跌破7.23

-

攀枝花学院:浓情满满迎端午 佳节相伴共欢乐-焦点快播

-

动态:华大机械隆重参加泰国国际橡胶工业展

-

理财子产品发行指数周报第113期:“假日效应”量价齐跌 理财子如何应对拐点?

-

京东物流:胡伟出任首席执行官_世界最资讯

-

高考志愿这样填报!官方指导来了-世界速递

-

微视频|大地诗篇|每日速讯

-

青岛到北京动车需要几小时

-

国家能源局主要负责人会见坦桑尼亚能源部部长贾努阿里·尤瑟夫·马坎巴

-

环球微资讯!快递网点纷纷挂上闲鱼甩卖

-

最新!“车臣特种部队正在撤离”

-

新消息丨美国父子放弃乘坐失事潜水器躲过一劫:担忧下潜能力,座位让出

-

嘉峪关:提升金融服务质效 助力实体经济发展

-

我的世界ip服务器地址大全 我的世界18服务器IP大全

-

倡导“新食尚” 让节约成为另一种“增产”

-

央行6月25日开展1960亿元7天期逆回购操作|世界今热点

-

全球速看:Mysteel:5月彩涂板带出口创年内新高数据解析

-

环球播报:福建2023二级建造师考试查分时间

-

太惨了!国字号男足青年军连续18年无缘世界大赛 天天新动态

-

双11预售开场首小时预售金额涨 呼吸机品类成交额超去年开门红

-

国内外快消巨头纷纷亮相进博会 显现深耕中国市场决心

-

全国首单电商申诉保险正式出台 助力广州跨境电商发展

-

银保监会回应多个热点问题 银行业保险业呈平稳运行良好态势

-

科创板做市有望10月底前实施?多家券商已陆续建仓

-

多地联合开展正畸耗材集中采购 最低有效降幅或达七折

-

公募基金高管人员变动频繁 20家公司将于下半年开展换帅

-

重磅!银保监会发布《企业集团财务公司管理办法》

-

加大重点领域投入力度 中国人寿年内累计投资超过4000亿元

-

多地启动“金秋消费节” 又一波“组合拳”正在发力

-

鲲鹏资本再次举牌中国宝安 距离第一大股东仅一步之遥

-

基金募集期提前至11日 建信智远先锋混合发布多份宣传材料

-

中国嘉德香港2022秋季十周年庆典拍卖会收官 刷新4项纪录

-

出手13.91亿元收购 天津医药正式成为郁美净第一大股东

-

“断料”风波再起 正邦科技与大北农解除合作

-

“取暖神器”成跨境电商明星产品 家电企业加紧打开海外市场

-

宣布投入百亿资源包 拼多多启动2022多多出海扶持计划

-

央行召开2022年下半年工作会议 加快探索房地产新发展模式

-

重磅!中瑞证券市场互联互通存托凭证业务正式开通

-

银保监会发布一季度保险消费投诉情况 人身保险公司投诉占比最多

-

“招商证券崩了”上热搜?证监会对公司采取警示函措施

-

人民银行设立3000亿元金融工具 助力三类项目资本金到位

-

沪锡期货主连回落超6% 上海期货交易所调整相关合约交易手续费

-

可转债上市首日采取57.3%涨跌幅机制 沪深两所发布实施细则

-

向全球发出参会邀请函 第八届全球深商大会将于7月举行

-

广州期货交易所发布12项交易规则 个人客户标准再次明确化

-

海螺水泥广东砂石布局又下一城 68.2亿拿下封开县花岗岩矿权

-

证监会将完善公募基金监管要求 牌照准入制度放宽了

-

银行保险机构职责明确再提起 银保监会发布管理办法征求意见稿

-

港澳青年在大湾区就业创业又迎利好政策 广东补贴达到1万元

-

商业银行信用损失将进一步完善 银保监会发布实施管理办法

-

为防范化解重大金融风险 银保监会构建稳定保障基金基础框架

-

校企合作新模式 中国IT产业校企合作大会将举行线上开幕式

-

证监会举办投资者保护宣传日 呼吁上市公司关注投资者关系管理

-

25个年薪30万 首届“琶洲论剑”猎头大赛在广州海珠举办

-

48万件绿色产品亮相广交会 广交会上的绿色低碳之路

-

“空轨联运”产品将上线 买机票就能得地铁乘车券?

-

汇率市场出现单周跌幅超2% 短期正常波动无需忧虑

-

私募基金监管力度持续加大 挪用基金财产将收警示函

-

第131届广交会:阿富汗“网红”产品走俏中国市场

-

澳门人想到横琴创业兴业 “足不出境”就能落户合作区

-

央行:引导金融机构扩大贷款投放、向实体经济合理让利

-

房地产开发板块涨超3% 部分房企股东借股价高位减持

-

知识产权服务完善 广东保护中心累计受理专利预审申请破1万件

-

冷链物流运输龙头企业迎快速发展期 物流板块随之大涨

-

国家统计局:3月份武汉市居民消费价格指数同比上涨1.8%

-

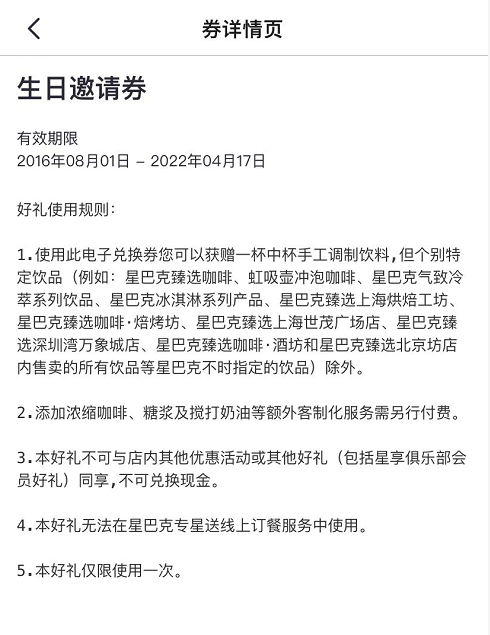

星巴克账户内突然被发放多张优惠券 官方回应系统显示错误

-

深圳海关:“海空铁”分流机制为深港跨境运输打开新通路

-

今年深圳教育支出破千亿 基础研究等领域将获更多资金支持

-

广东石化项目向前迈进一大步:新增聚丙烯装置桩基工程完工

-

互联网平台与银行联名信用卡层出不穷 申请流程引发用户担忧

-

小微企业贷款利率将进一步降低 银保监会持续关注

-

美元兑一篮子其他货币连续4天走强 油价周二有所回落

-

长期“黄金赛道”的医药行业 未来投资又该何去何从?

-

深圳公园清明假期总客流量排名前五 市民游玩好心情

-

市场资金流向出现变化 现货黄金价格小幅下跌

-

斥资近百万升级域名!励普教育收购lipu.com