上周才被提名连任美联储主席,鲍威尔这周就打了市场一个措手不及,不仅放出了可能加快缩减购债的消息,还放弃强调了数月的“通胀暂时论”。在美国CPI、PCE双双刷新30余年新高的背景下,属于鲍威尔和美联储的“鸽鹰转换”时点将至,市场的加息预期也陡增。

上周才被提名连任美联储主席,鲍威尔这周就打了市场一个措手不及,不仅放出了可能加快缩减购债的消息,还放弃强调了数月的“通胀暂时论”。在美国CPI、PCE双双刷新30余年新高的背景下,属于鲍威尔和美联储的“鸽鹰转换”时点将至,市场的加息预期也陡增。

加快Taper步伐

获得连任提名后,如今的鲍威尔“鹰”气十足。当地时间11月30日,鲍威尔表示,鉴于目前美国通胀压力高企,美联储适合考虑提早几个月结束资产购买计划。

鲍威尔当天出席美国国会参议院银行委员会举行的听证会时说,“通胀进一步上升的风险增加,通胀持续高企的威胁也在增加,物价上涨与新冠疫情造成的供应链中断有关,我们此前在通胀问题上忽视了供给侧问题的严重性,我们将使用工具来确保更高的通胀不会变得根深蒂固,家庭已感受到高通胀的影响”。

高通胀为美联储加快缩减购债提供了理由。今年11月初,美联储宣布从11月晚些时候开始逐月削减资产购买规模150亿美元,包括100亿美元美国国债和50亿美元机构抵押贷款支持证券。如果保持这一缩减购债速度不变,美联储将于明年6月结束资产购买计划。

然而,随着美国通胀压力上升,一些美联储官员和经济学家近期开始呼吁美联储加速缩减购债,为尽早启动加息做准备。

鲍威尔表示,目前美国经济增长强劲,通胀压力较高,也许“提早几个月”结束资产购买计划是合适的。他预计美联储将在12月14日至15日举行的下次货币政策会议上就是否加速缩减资产购买规模展开讨论。

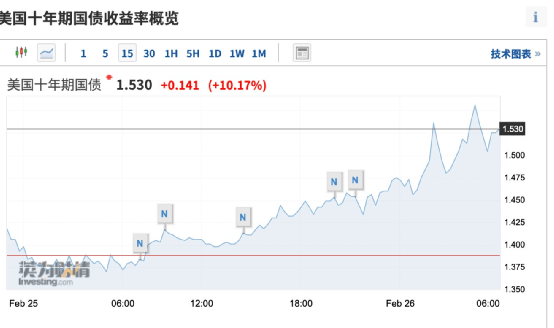

鲍威尔讲话的鹰派基调,令许多分析师及美国金融市场大感意外。随后,全球主要股指均大跌。截至当天收盘,美股三大指数集体收跌,刷新上周五所创的一个月新低。道指收跌1.86%,创10月13日以来收盘新低。标普500收跌1.9%,纳指收跌1.55%。

欧股方面,欧洲斯托克600指数刷新10月13日以来收盘新低,欧洲各国股指11月也都累计下跌,西班牙股指全月跌超8%领跌。

通胀还是滞胀

在过去近一年大部分时间里,“暂时性”一词都是美联储对通胀的定性。鲍威尔在2020年最后一次新闻发布会上首次使用“短暂”一词,之后在2021年初改为使用“暂时性”(transitory)。到了4月,这个词已经被写入了美联储政策会议声明中,而且此后声明中一直都有它的身影。现在,这个词可能会退出美联储的舞台。“目前通胀年率是美联储2%弹性目标的逾两倍,而美联储一直将高通胀定性为‘暂时的’,考虑到通胀已经持续了这么久,我认为,可能是时候让这个词退役了。”鲍威尔说道。

这番讲话直接表明了鲍威尔对未来通胀前景相较以往已更为担忧。鲍威尔还表示,“包括美联储在内,大多数机构继续预期随着供需失衡状况减轻,未来一年通胀将大幅下滑,但目前很难预测供应紧张局面持续多久影响如何,目前看来,推动通胀上升的因素将持续到明年很长一段时间”。

康楷数据科技首席经济学家杨敬昊对北京商报记者分析道,美国的民主党政府对目前的通胀高企已经越来越无法容忍,而鲍威尔的第一任任期是一个政治博弈的结果,他是律师而非经济学家出身;选择鲍威尔连任的前提,是鲍威尔“有能力”有效控制目前的通胀局面。那么,最直接的方法是加速Taper和加息,也就是放弃通胀暂时论。

“因此,鲍威尔在这个时间点做出这个表态,是目前美国的经济形势确实已经到了通胀高企的状态;同时,也是因为鲍威尔获得了连任,而美联储主席的任期要长于美国总统任期,他对宽松货币政策退出对金融市场造成冲击,进而影响美国经济复苏造成民主党政府不满的顾虑也减弱。”杨敬昊进一步指出。

但是,美联储主席的矛盾也就此显现。杨敬昊进一步分析道,放水方向上,美联储采取一轮接一轮的刺激政策,今年截至目前已经安排了6.9万亿美元的财政赤字货币化需求,美联储艰难维持收益率曲线控制(YCC)操作;收水方向上,美国现在经济仍然没有达到潜在增长水平,经济滞胀风险已经显现。此时,如果美联储不采取沃克尔政策,果断加息,在疫情长期看无法有效控制的大背景下,经济无法有效复苏,那么滞胀可能会持续,乃至最终造成衰退。

奥密克戎变数

长期政策转向的同时,黑天鹅已经出现。最近几天,奥密克戎变异病毒的出现让全球金融市场感到不安,人们担心它可能传播得更快,而且比目前占主导地位的德尔塔变种病毒更严重,突破疫苗保护。

“新冠变异病毒奥密克戎的出现,将给就业和经济活动带来下行风险,通胀的不确定性也增加了。”鲍威尔在讲稿中提到,随着德尔塔变异病毒在全球蔓延,美国经济已经在今年夏季遭受了沉重打击。许多美国人害怕旅行、购物、去餐馆吃饭,这加剧了劳动力短缺和供应链危机,最终阻碍了美国经济的发展。

“而对奥密克戎变异株的更大担忧可能会降低人们的工作意愿,减缓劳动力市场的进展,加剧供应链中断。”鲍威尔称,劳动力短缺一直在推高物价,因此通货膨胀可能会持续更长时间。

在中国人民大学重阳研究院高级研究员王衍行看来,鲍威尔的潜台词是,如果奥密克戎加剧了通货膨胀,同时阻止更多劳工寻找工作,可能会导致工资继续上涨,并在未来几个月让美联储陷入艰难处境。

王衍行进一步分析道,奥密克戎对美联储政策的影响有四点:一是对待该病毒的态度,可能有助于解释鲍威尔在市场恐慌面前意外展示鹰派姿态的原因;二是奥密克戎出现在美国通胀数月高出美联储官方目标两倍多的时点,将为货币政策收紧路径再添变数;三是美联储现在的重点已转向对抗通胀及其负面影响,而不是新的变种病毒对经济活动造成更多潜在干扰;四是新变种病毒可能令12月会议上加速Taper的计划复杂化,奥密克戎突然来袭,供应链问题推动通胀上升的因素将持续存在,通胀上行风险加剧,或从“暂时性”转变为“长期性”。

对于何时启动加息,杨敬昊认为,尽管鲍威尔在今年7到9月的讲话中反复提到,Taper和加息并无前后顺序,但从提前结束Taper的这一表述中可以看到,美联储需要为加息进行预热,至少从有效管理市场预期的角度,完全结束Taper到启动加息,需要有一个过渡,避免对市场造成过大冲击。

睿资投资俱乐部创办人吴疌则表示,鲍威尔的言论降低了美联储的政治压力,也算是连任成功后对拜登的“报之以李”。市场真正担心的并不是通胀,而是货币政策的紧缩效应。之前市场和美联储的预期不一致,现在Taper加速,和之前的预期一致了。市场反而需要重新思考货币政策的紧缩步伐,反而为联储赢得了一定空间

(记者 陶凤 赵天舒)