日本央行3月28日称,将以固定利率无限量购买10年期债券,以遏制收益率上升,这已是日本央行在不到两个月内的第二次干预。

随着美联储努力应对周期性升高的通胀预期,债券收益率已形成近期底线,上涨才是其前进的方向。而且,实行紧缩政策才是刚刚开始,美联储表示将需要超越其中性利率标准以实现长期目标。美联储宽松货币政策的改变带动全球主要国家债券价格下跌和收益率提升,日本也不免要有所动作。为了刺激低迷的经济和达到2%的通胀目标,日本央行依旧开动持续宽松的货币机器,大量购买债券,压低市场利率,以免占其国内生产总值(GDP)240%的债务遭受利率提升带来还本付息的巨大压力。

日本央行行长黑田东彦此前曾多次表示,鉴于日本经济复苏脆弱,且通胀率仍远低于2%的目标,央行将把利率维持在目前的超低水平。日本央行言出必行,28日表示无限量购买10年期债券的言论不过是印证了其维持宽松货币环境的承诺。然而,此举亦引致日元的大幅贬值,仅在3月份贬值幅度即超7%,3月29日美元对日元在125.05,跌至了7年来的新低。瑞银财富管理投资总监办公室认为,不排除日元短暂跌破125的可能性,估计未来一段时间将于120至125区间震荡。从过往经验看,每次日元贬值至历史低点后,都有全球性或区域性金融危机的到来,如1998年7月、2007年5月、2015年5月这几个时间节点的日元汇率跌到历史低点之后,都发生了区域性或全球性的金融危机。

不仅是日本债券价格下跌、收益率上升,多国债券的走势也呈雷同,3月28日澳大利亚和新西兰国债收益率飙升,澳大利亚三年期主权债收益率一度上涨11个基点至2.33%,为2014年12月以来的最高水平,新西兰债券也大跌,两年期国债收益率飙升9个基点至2.90%。

在欧洲通胀飙升的情况下,债券市场交易员们纷纷押注欧洲央行将加快收紧政策的步伐,这导致了欧洲各国的债券价格暴跌。机构之所以抛售欧洲债市,诱因或在于美国圣路易斯联储主席布拉德将当前紧缩周期与上个世纪1994年紧缩周期做了比较,提醒市场在1994年2月到1995年2月期间,美联储将利率从3.25%上调至6%。美联储当时先是以每次25BP的幅度加息,后来因为经济强劲和通胀率飙升而将加息幅度扩大到50BP和75BP。当时美国通胀率为2.5%左右,而当前通胀率已高达7.9%。

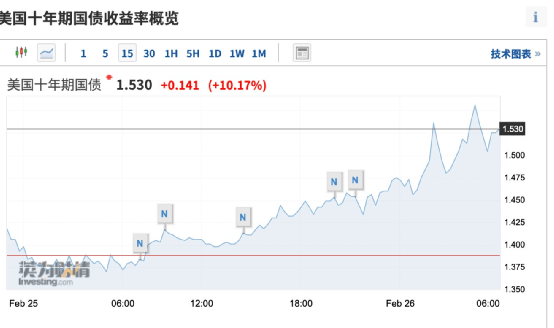

美联储正面临自20世纪80年代以来最大的通胀飙升,劳动力市场紧张令工资上涨,以及俄乌战事带来的商品价格冲击。越来越多的分析师预计,随着美联储未来几个月稳步提高利率,美债收益率将继续上升。3月28日美国10年期国债收益率报2.497%,为2019年5月以来的最高水平,并且自去年12月初以来上涨了整整一个百分点。由于美联储主席鲍威尔抗击通胀的决心不断表露,日前美国债市再度遭遇抛售,各债券收益率继续不断上升。受此影响,中国和美国债券利差持续收窄。3月28日中国10年期国债收益率报在2.824%,中美债券息差从2020年8月时的约2.6个百分点一路收窄至目前的0.3个百分点,快速压缩至近三年新低。

有机构预计,如果中美利差未来或出现倒挂,将导致部分资金流出新兴市场。统计数据显示,过去20年,中美利差缩窄阶段,中国国内A股市场往往伴随下跌。这是上证指数年初一度深跌逾16%、沪深300指数深跌20%等非常关键的外部金融背景。当中美利差收窄到40个基点之下,会出现“不舒适”情形。中国人民币汇率、跨境资本流动或承压,从而加剧股市波动。

瑞穗国际策略师警告称,各国风险资产最终将无法抵御债券收益率上升的巨大影响。随着美联储从今年3月开始大幅收紧货币政策,各国股市和经济增长将不得不作出一些让步。

(记者 路虹)