近期,加拿大、韩国、新西兰等多国央行相继大幅加息,引发了市场的担忧,欧美股市、大宗商品均下跌。

13日,韩国央行宣布加息50个基点,将基准利率从1.75%上调至2.25%。自去年8月以来,韩国央行已累计6次加息。

同日,加拿大央行宣布将基准利率即隔夜拆借利率由1.5%提高100个基点,升至2.5%。这是加拿大央行自今年3月以来连续第四次加息,也是1998年8月以来最大单次加息幅度。此外,新西兰央行也连续第三次加息50个基点。

美国劳工部公布的数据显示,6月美国CPI同比上涨9.1%,创下40年最大增幅,这令市场开始预期美联储7月加息100个基点。短期利率STIR市场的定价显示,目前市场预计美联储7月加息100个基点的可能性已超过66%,9月进一步加息75个基点的预期也已几乎被锁定。

值得注意的是,在多次大幅度加息后,越来越多国家央行也感受到经济衰退风险悄然临近。

新西兰央行表示,随着大幅加息导致借贷成本上升,开始损害消费者和企业信心并触发房价下跌,明年新西兰经济衰退风险正在增加。

韩国央行则坦言,若俄乌冲突升级、经济进一步衰退等情况出现,韩国央行将灵活改变货币政策方向。

前海开源首席经济学家杨德龙对记者称,“美联储如果进一步加息缩表,提高基准利率,可能会推动美国经济从滞胀走向衰退,全球经济衰退风险加大。不过,由于我国的货币政策相对独立,下半年我国经济有望出现复苏走势,A股有望继续跑赢美股,走出独立行情。”

香港中睿基金首席经济学家徐阳称,“多国央行相继加息是大势所迫。总体来看,加息对全球股市等风险资产都会造成冲击,而债市和商品市场因为流动性的锐减也在一定程度上受压。”

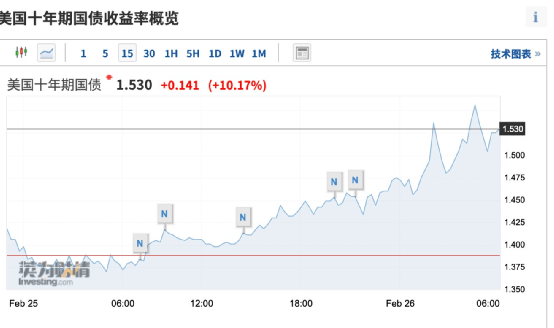

在长江证券宏观分析师于博看来,美国通胀短期难言改善,美联储或仍选择继续大幅密集加息,预计美联储或将在7月继续加息至少75个基点,且不排除加息100个基点的可能性,因此美债收益率仍有上行压力。

(记者 陈燕青)