摘 要:

5月橡胶价格重心环比略有上抬,但反弹时间短暂,下旬再次走弱,区间震荡格局仍未打破。基本面来看,国内外开割季陆续启动,因气象条件改善,云南产区在推迟了月余后,或将于近期正式开割,但新胶暂时不会大量上市。混合胶进口自去年四季度以来持续放量,导致国内库存高位运行,部分库存被套利盘冻结暂未形成实际的供应冲击。下游轮胎行业开工高于往年,但环比走入淡季,企业成品库存走高,或压制橡胶采购需求。轮胎出口逆势增长,好于预期。国内原配胎市场,汽车销售量季节性下滑,但商用车表现相对更强,尤其是重卡销量同比有较大提升。国内替换胎市场,居民出行改善成为拉动乘用车胎消费增长的显性因素,工程用重卡用胎需求弱于物流类重卡。总体来看,橡胶仍是偏空震荡格局,需用时间换空间,短线或将测试前期低点的支撑。

(相关资料图)

(相关资料图)

一、行情回顾

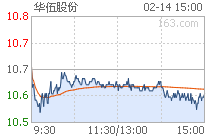

(一)期货市场

年初以来,橡胶期价以震荡下跌走势为主,大致分为三个阶段,春节前的反弹阶段、节后至3月中旬的下跌阶段,以及3月至今的区间震荡阶段。相较于有限的价格运行空间,持仓的变化更值得关注。以沪胶为例,5月初,ru2309合约持仓量(以单边计算)一度触及30万手的历史新高,而沪胶品种总持仓的新高数据则更早出现在3月份,最高超过41万手。持仓量的上涨发生在期价运行的第二、三阶段,对应的是ru2305、ru2309两个主力合约。持仓的放量,一方面表明市场中沉淀的中长期资金增多,另一方面持仓占成交的比例提升至高位,也说明期货市场与基本面的紧密度加强。

图1: | 图2: |

(二)现货市场

现货价格与期价走势大体一致,但波动较期货温和,年初以来,全乳胶华东地区报价运行在11250-13000元/吨之间,波动空间1750元/吨,对应的沪胶主力合约价格运行在11550-13690元/吨,波动空间2140元/吨。20号胶现货与期货运行区间分别是1350-1510美元/吨和9275-10435元/吨。

从基差角度看,交割品方面,全乳胶-ru基差与往年同期相当,烟片胶虽然仍升水ru,但升水空间有较大收缩;非交割品方面,20号胶、混合标胶以及3L胶与ru的基差贴水幅度明显大于去年,非标套利窗口今年以来持续打开。20号胶基差继续围绕0轴上下波动,趋势性不强。

图3: | 图4: |

二、今年开割季需关注的供应面因素

(一)全球天胶种植面积见顶

据橡胶生产国协会数据,2022年,泰国、印尼、马来、越南、中国、印度等主要东南亚产胶国开割面积(即当年可割胶面积)总计963.05万公顷,较前一年增长6.85万公顷,天胶供应仍有潜在增速;但另一个角度看,2022年以上产胶国橡胶树总种植面积约1248.59万公顷,较前一年下降0.30万公顷,为连续第六年下降。因长期价格偏低,橡胶树种植收益下滑,且明显低于棕榈、榴莲、咖啡等争地作物的收益,因此全球橡胶种植面积基本已经见顶。

图5: | 图6: |

(二)上游加工和种植收益下滑

据隆众资讯数据,截止5月24日,海南新年度产胶水折合全乳胶的交割利润为-954元/吨,与21年同期相当,较22年同期大幅下降约2000元/吨。绝对价格来看,3月开割以来海南胶水的报价始终在12000元/吨附近波动,是除2020年以外的历史同期次低水平。前两年支撑产区原料行情的干胶与乳胶厂争夺胶水因素在今年消失,导致原料胶价格在目前的开割初期、割胶量未加速增长前就表现乏力。总的来看,交割利润偏低影响加工厂盈利水平,原料胶走弱偏低影响胶农收入,过低的产业链定价和利润或在今年的开割季中,对橡胶上游供应带来负反馈。

图7: | 图8: |

数据来源:隆众资讯、徽商期货研究所 |

海外产区也存在类似的上游利润下降情况。泰国20号胶生产利润自2月中旬以来开启下跌趋势,已处于同期低位,截止完稿最低跌破-1000元/吨。原料胶报价方面,25日,胶水报43.9泰铢/公斤,同比下降34.67%;杯胶39.65泰铢/公斤,同比下降16.79%;胶水-杯胶价差为3.4泰铢/公斤,均属于历史偏低水平。

图9: | 图10: |

数据来源:隆众资讯、徽商期货研究所 |

(三)产区气候因素:干旱、厄尔尼诺

去年海南产区因降雨不足开割期大幅延后,今年则出现了云南产区持续干旱以及遭受白粉病虫害,开割受阻的情况,预计云南的开割期将推迟到5月下旬至6月上旬启动。此外,经过三年的拉尼娜事件后,厄尔尼诺事件在今年下半年发生的概率不断攀升,开割旺季可能遭遇高温干旱,为全年产量增长带来不确定性。

图11: | 图12: |

(四)进口持续异常增加

2023年4月,中国天然橡胶进口量为22.99万吨,同比增长10.29%。主要胶种分类来看,当月天然乳胶进口37152吨,同比下降5.10%;烟片胶进口7550吨,同比下降62.79%,标准胶进口175764吨,同比增长51.56%。同月,中国混合橡胶进口量为33.56万吨,同比增长57.93%。自去年11月以来,中国天胶进口骤增,主要增量来自混合胶。

图13: | 图14: |

(五)库存超季节性增长

受前文所述的进口量因素影响,国内天胶社会库存自去年底至今保持单边上扬趋势,截止5月中旬青岛保税区库存+一般贸易库存约在74万吨,高于除2020年的多年同期值。并且往年一季度末至二季度初开始的去库周期目前仍未出现启动迹象。

库存高企表明供应宽松,且这种宽松导致一季度国内停割低产期内供应始终保持宽松。但其中部分库存是被非标套利资金冻结,目前套利窗口持续打开,这些库存暂时不会转为实际的供应量。

图15: | 图16: |

数据来源:隆众资讯、徽商期货研究所 |

三、需求端解析

(一)轮胎出口好于预期

虽然全球主要经济体的制造业景气度依旧较低,但年初至今中国汽车轮胎出口量录得历史同期新高。2023年4月,中国橡胶轮胎月度出口数量为5070万条,同比增长9.79%;出口重量为70.62万吨,同比增长14%。今年前4个月,橡胶轮胎累计出口数量为18977万条,同比增长3.50%,出口重量为262万吨,同比增长12.27%。

轮胎出口量占国内产量的比例继续保持在50%以上,对国内天胶的消费起到基础支撑作用。细分轮胎种类中,无论是乘用车胎(大多为半钢胎)还是卡客车胎(大多为全钢胎),出口量均好于历史同期。从重量上看,4月卡客车胎出口量39.39万吨,同比增长10%,占轮胎总出口量的比重约62.88%,折算天胶消耗量约15.75万吨;4月乘用车胎出口量22.45万吨,同比大幅增长23.38%,轮胎总出口量的比重约35.84%,折算天胶消耗量约5.61万吨。

图17: | 图18: |

轮胎出口情况好于预期,成为支撑国内橡胶消费和轮胎开工的主要因素之一,分析原因,预计与中国轮胎出口海外主打性价比路线,在全球经济低迷、企业及居民收入下降时反而凸显了更强的竞争优势。此外,地缘政治因素或影响了出口的流向,部分新兴市场出口增量比较显著。

(二)轮胎企业开工同比提升,但成品库存走高

2023年5月26日当周,样本轮胎企业开工数据分别为:全钢胎63.76%,环比上一周下降0.92个百分点,较去年同期上升9.23个百分点;半钢胎70.85%,环比上一周下降0.2个百分点,较去年同期上升8.85个百分点。数据表明,轮胎行业整体开工好于去年,半钢胎开工甚至回升到历史同期高位,但全钢胎开工距离历史同期最高水平仍有一定差距。每年5-8月因下游需求减弱,轮胎行业处于生产淡季,开工率一般持稳或环比走低,今年若不出现出口数据的大幅变动,轮胎开工率预计持稳于当前水平。

图19: | 图20: |

3月中旬以来,样本轮胎企业成品库存季节性回升。截止5月26日当周,半钢胎企业平均库存可用天数为36.96天,环比上月增加2.5天,较去年同期下降6.45天;全钢胎企业为40.26天,环比上月增加3.26天,较去年同期下降3.87天。目前,轮胎企业成品库存累积情况好于去年,但阶段性累库仍将对开工和原材料采购意愿带来不利影响,企业对橡胶的采购预计偏刚需。

(三)汽车销售进入淡季

2023年4月,国内汽车销售215.87万辆,同比增长82.68%,环比下降11.93%。同月,乘用车销量181.11万辆,同比增长87.65%,环比下降10.21%,新能源车在乘用车销量中的占比为33.61%,再次接近去年底的历史峰值水平。

4月汽车销量同比录得较大增幅,主要是因去年同期国内汽车零配件供应效率降低、产量过低导致的低基数效应。从季节性特征看,4月开始至盛夏,国内新车销售市场处于淡季,今年在不存在政策扰动的前提下,预计也将照此规律运行。

图21: | 图22: |

今年商用车市场整体恢复情况较好,前四个月,除一月份因春节因素外,其余月份均录得较大的同比增幅。1-4月累计销售128.56万辆,同比增长9%。其中,重卡(含重型货车、半挂牵引车、重型非完整车辆)销售32.44万辆,同比增长17.86%,增幅领先于商用车整体市场。业内预期,今年重卡市场有望迎来较集中的替换更新需求,因16-18年前一轮销售景气周期内购置的重卡正在加速折旧步入淘汰周期。

图23: | 图24: |

(四)用车市场冷热难调

从终端用车市场看,居民用车需求继续发力,乘用车胎消费保持较好水平;但房地产开工持续低迷,单靠基建投资发力,或难以拉动工程领域卡车轮胎需求的提升,但是从快递发货数据看,4月快递发货102亿件,同比增长36.45%,公路物流行业景气度明显高于去年,物流类重卡的运行里程提升。

图25: | 图26: |

四、价差分析

(一)20号胶与沪胶

年初以来,RU-NR价差先收缩后扩张,没有走出去年同期单边下行的趋势,直接原因是沪胶交割品全乳胶现货价格相对于其他干胶胶种走强,深层次原因是沪胶3月急跌之后绝对价格过低触及全乳胶成本线,以及市场近期出现的全乳胶收储轮储传闻。

图27: | 图28: |

(二)沪胶基差

今年沪胶非标套利窗口持续打开。年内,沪胶先后经历2305、2309两个主力合约,两者与混合胶的基差均出现了持续性的收缩,有利于非标套利头寸的入场和获利。再结合前文所述的混合胶进口骤增,或能够解释沪胶持仓攀升的原因。目前,混合胶的基差仍是偏大的,非标套利或仍以持有为主,盘面空头沉淀资金仍较多。

图29: | 图30: |

(三)跨期价差

相较于严格遵循历史脚步的沪胶5-9价差,9-1价差在往年同期一般是上行或走平的,但五一假期后价差一路下探,已接近历史同期的极值,或给正套入场带来机会,但考虑到9-1正套缺乏交割机制的保障,因此价差存在不回归的风险,建议谨慎参与。

图31: | 图32: |

五、6月行情展望

海内外主要产区将于近期全面进入开割期。但当前时间节点,产量还是爬坡初期,新胶大量上市预计要到6月之后。

受困于长期低迷的价格,全球橡胶树种植面积基本见顶,长期看供应偏宽松的格局将逐步改善。

当前胶价与疫情前相当,但考虑到过去几年的物价抬升、争地作物收益、货币贬值等因素,上游割胶和加工厂利润有明显下降。

云南干旱5月结束,厄尔尼诺事件在今年下半年发生的概率不断攀升,开割旺季可能遭遇高温干旱,为全年产量增长带来不确定性。

自去年11月以来,中国天胶进口骤增,主要增量来自混合胶。过量进口导致目前社会库存居高不下,在今年的国内低产期,市场供应仍偏宽松,但高库存对供应的实际冲击不大。

轮胎出口逆势增长,好于预期。轮胎厂开工同比上涨,但环比小幅回落。样本轮胎企业成品库存季节性回升,影响橡胶原料采购意愿,但累库情况好于去年。

新车市场:虽然新能源车销售占比回升至高位,但新车销售市场步入淡季,乘用车原配胎需求下降。商用车景气度好于汽车市场整体,其中重卡集中替换更新需求或拉动销量同比提升。

用车市场:居民出行改善成为显性因素。工程用重卡需求弱于物流类重卡。

总体来看,橡胶在开割初期面临着供应增长而需求走弱的不利局面,但因存在消息面因素扰动,以及当前低价过于贴近成本,预计下方空间有限,市场仍需以时间换空间,暂以偏空震荡思路对待,6月以沪胶为关注标的,ru2309合约或将测试前期低点11500的支撑。需要关注的风险因素是:国内收储轮储消息、产区天气因素。