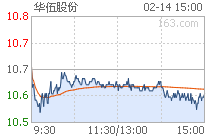

马上,A股又要迎来一波活水!

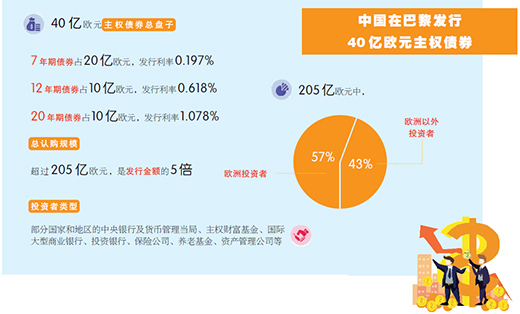

在未来一个月,A股将连续迎来三大国际指数基金的活水。6月份刚刚纳入A股的富时罗素将于8月23日当地时间收盘后,公布其指数季度调整结果。此次调整有望将中国A股的纳入因子由5%提升至15%。该变动将于9月23日开盘前正式生效。

此前不久,MSCI刚刚公布8月指数季度调整结果。根据此方案,该指数将于8月27日收盘后正式将A股的纳入因子由10%提升至15%。标普道琼斯指数也将于9月6日宣布纳入中国A股调整名单。此前公布的初步筛选名单中,有1241只A股入围。届时,A股将以25%的纳入因子一次性纳入,该变动也将于9月23日开盘前正式生效。

三大指数集体纳入A股意味着将带来规模巨大的被动配置资金。据此前业内专业人士估算,富时罗素九月份扩容预计可以带来近50亿美元的资金流入,MSCI和标普道琼斯指数纳入则分别可能带来约200亿美元和100亿美元增量资金。三者合计可以带来350亿美元左右(折合人民币约2500亿元左右)增量资金。

更为值得关注的信号是,有一只手持上万亿美元的主权基金已经盯上中国资产,今年以来将中国资产的配置比例提升至3.8%。该基金一向以稳健著称,是该国国民福利的主要来源。这只基金就是挪威养老金。

那么,外资迅速在A股市场上增加权重,会对A股市场带来怎样的长期影响呢?会不会给中国资产的定价权带来冲击?券商中国记者就这些问题采访了业内大咖。

A股“致富”将再下一城

富时罗素纳A方案共分三步走:分别在2019年6月、9月和2020年3月,进度为20%、40%、40%,三步实施完毕后,A股纳入比例将为可投资部分的25%;也即这三步实施后,A股纳入比例将分别为可投资部分的5%、15%、25%。

综合各大媒体消息,富时罗素将于当地时间8月23日,公布其季度度调整结果,此次调整有望将中国A股的纳入因子由5%提升至15%。据机构测算,今年6月A股“入富”第一步纳入带来的被动增量资金约20亿美元(138亿人民币)。根据富时罗素官方数据,A股完成第一阶段的三步纳入后,在FTSE Emerging Index权重将达到5.5%,带来的被动增量资金规模为100亿美元,按人民币计(美元兑人民币汇率按6.9)为690亿。仅考虑纳入该指数体系给A股带来的被动增量资金测算:今年9月和明年3月,每步将带来40亿美元(约合276亿人民币)的被动增量资金。但亦有机构人士认为,此次将带来50亿美元左右的增量资金。

今年六月,富时罗素纳入的A股公司数量(1090只)远大于MSCI在5月将纳入的成分股数量(264只),且中小创股票数量高于MSCI。将要纳入富时罗素的成分股中,以主板上市公司为主,共663家,占比为61%;创业板上市公司有142家,占比13%;中小板上市公司有285家,占比26%。A股纳入富时罗素成分股中的创业板股和中小板股数量均高于MSCI。行业分布上,从公司数量来看,主要集中在医药、电子、化工、计算机等行业;从总市值来看,则主要集中在银行、非银、食品饮料、医药、电子等行业。

2019年5月25日凌晨,富时罗素公布了其全球股票指数系列2019年6月的季度变动,共有1097只A股入选,其中包括292只大盘股、422只中盘股、376只小盘股以及7只微盘股。但由于富时罗素此前确定本次A股纳入范围是大中小盘,因此7只微盘股未能进入最终纳入名单,其他1090只大中小盘股即将纳入。这次变动于2019年6月21日正式生效。

2100亿增量资金已经在路上

除了富时罗素之外,MSCI此前已经做过指数季度调整结果。据此前方案,已经将A股权重扩大至15%,并在8月27日收盘后正式生效。这意味着,就在近一周时间内,A股就会迎来一波被动增量资金。

据专业人士测算,跟踪MSCI新兴市场指数以及ACWI指数的资金规模大约分别在1.9万亿和3.7万亿美元,每提升5%A股纳入水平可能带来的增量资金约200亿美元(折合人民币约1400亿元)。MSCI扩容第二阶段预计为A股带来约1400亿元增量资金,其中约200-250亿元被动跟踪资金有望在调整生效前后流入A股市场。

此外,根据去年的方案,标普道琼斯也将于9月将A股纳入指数系列,并于9月23日盘后生效。市场预期,这一项也能带来100亿美元的增量资金。

以上两大指数加持,意味着除富时罗素之外,A股还有近300亿美元(折合人民币2100亿元)增量将在未来兑现。

万亿级别主权基金亦在押注中国

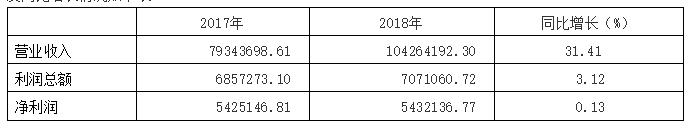

来自智通财经的资料显示,手握逾万亿美元的挪威国家养老金本周三发布今年第二季业绩报告,当季获得股票投资回报率为3.0%,非上市房地产投资回报为0.8%,固定收益投资回报为3.1%。基金第二季的整体回报率为3.0%,赚取约2560亿克朗(约284.6亿美元),比参考指数的回报率低0.2个百分点。持仓股票包括微软、苹果、亚马逊、雀巢、字母表等。

引人关注的是,该基金今年还加仓了中国概念的股票,相关仓位占比从去年末的3.6%升至今年6月末的3.8%,按该基金的资产规模计算,约15亿美元。

该基金在2019年6月30日的资产总规模为9.162万亿克朗(10078.2亿美元),其中股票投资占69.3%,非上市房地产投资占2.7%,固定收益投资占28.0%。公开资料显示,挪威养老金是一支风格极其稳健的基金,该国的福利基本来自于该基金的运作。

随着外资不断涌入中国,外资持股市值亦在大幅增长。来自银河证券基金研究中心最新数据显示,截至6月底,公募基金持股市值为19976.31亿元,外资持股市值为16473亿元,两者相差3503.31亿元。短短几年时间,外资持有A股的市值增加了8873.54亿元。

东兴证券策略分析师王长龙表示,如果仅考虑北上资金,按照当前的陆股通全部标的以及百分之28%的警戒线计算,当前外资的极限规模可达13万亿元左右。

外资会搅起怎么样一池春水?

针对外资进入中国规模逐步扩大,会给市场带来怎么样的变局等问题,券商中国记者亦对业内专业人士进行了采访。

银河证券基金研究中心最新数据显示,截至6月底,公募基金持股市值为19976.31亿元,外资持股市值为16473亿元,两者相差3503.31亿元。短短几年时间,外资持有A股的市值增加了8873.54亿元。能否预期一下,外资持股市值大约什么时候会超过内资?会不会影响到市场定价权的问题?

中国银河证券首席经济学家刘锋:

公募基金目前净资产规模13万亿多一点,但是这些基金中,以股票为主要投资目标的仅占8%。从整个公募基金行业来看,目前只有16%资产投资在股票上,超过一半的资产是投资于货币和债券上。我们可以比较一下中国股市和美国股市的表现:过去10年的年化平均回报率,A股在5%到6%之间,而标普500是接近13%,纳斯达克指数接近17%;过去10年的年化波动率,A股在22%到27%之间,标普和纳斯达克是在14%到16%。这个比较很清楚地说明,A股收益较低、波动较大。

在这种情况下,中国A股的“造富”机能不高,中国的机构投资者、个人投资者没有办法形成长期预期,坚持长期投资。相反,外国投资者大多是长期投资者,某种程度上技术水平、选股能力比内资更加专业,外资大量涌入A股,一方面可以把国际标准带进来,对上市公司完善公司治理有好处;另一方面对国内投资者理性投资有好处,因为定价有了参考系。外资涌入某种程度上可以稳定股价,长期来看会让定价更加精准。

中信证券研究部副总裁、策略分析师裘翔:

如果仅考虑主动型管理的公募基金,外资持股在2019年一季度已经超过了内资;如果加上被动,预计明年会超过公募基金。不过我们估算目前“保险+社保基金”和私募的规模各自分别和外资持股市值差不多,所以我们说超过内资,指的主要是公募,不是所有国内机构投资者。在北上资金持股比较集中的消费蓝筹股上,外资目前已经有绝对的定价权,这是已经发生的事情,这个定价权不仅表现在持有流通股比重,也反映在日均成交额上。

中信建投证券首席策略分析师张玉龙:

从沪深港股通开通以来,外资持续流入。现阶段外资持股比例和公募基金持股比例相当。A股投资者结构中首先是产业资本,即公司的大股东持股,占比在50%左右,然后是个人投资者占比在30%左右。公募基金占比大约是3-5%左右,陆股通、QFII和RQFII加起来也是3-5%,所以并不是外资超过内资,而是外资持股比例接近公募基金。随着中国资本市场开放程度提高,外资持股超过公募基金的可能性在提升。

外资持续的流入是17-19年中国资本市场的增量资金。外资的风格主导了中国资产的定价。外资偏好的低估值价值型股票估值得到了提升。这些资产也被纳入国际定价体系。我们不认为存在着定价权的问题,本身中国经济回落过程中,价值型股票表现也会相对占优。

东兴证券策略分析师王长龙:

大概率在MSCI扩容的过程中就会超过公募基金的持股量。根据测算,当MSCI纳入因子提升至100%,总共将为市场带来约3700亿美元的增量资金。当前纳入因子为15%,并将于11月提升至20%,后期纳入因子的提升仍将持续为市场带来新的增量资金。

当下A股市场实际上处在引入长期投资机构者的过程中,机构投资理念的趋同对于市场的影响。价值投资是当下权益市场机构投资者的主流投资理念,基于这一理念之下,机构投资者对于投资机会的发掘都是基于企业的本身价值,优质的、具有较高投资价值的标的会更多的受到市场的关注。

外资流入A股的最大潜力能有多大,规模有多大?

裘翔:

我们在之前的研究报告中就曾预测,预计到2027年,外资占A股流通市值比重大约能到17%~23%,成为占比最高的机构投资者类型,且远超其他类型国内机构投资者。

张玉龙:

现阶段能观察到的就是QFII、RQFII和陆股通资金。但是如果一旦中国资本市场进一步放开,资本项目可兑换程度提高,外资流入的幅度会更大。如果中国经济超预期下行,汇率超预期贬值,也会影响到外资流入。

王长龙:

如果仅考虑北上资金,按照当前的陆股通全部标的以及百分之28%的警戒线计算,当前外资的极限规模可达13万亿元左右。当然随着MSCI纳入因子提升的进程,无论是陆股通标的,还是外资持股比例限制都有继续提升的空间,外资空间也将进一步打开。

外资涌入A股市场,会不会给A股市场的研究、投资风格、市场的有效性带来革命性的变化?

刘锋:

资本市场不分国界,而且A股与美股涨跌的相关性最近几年逐渐加强,比较突出的规律是美股的暴跌往往会迅速传染到A股。不过,前几天美股的大跌,看起来应该主要是美国国内投资者自己的问题,对A股影响不大。当前,全球资本市场定价有很强的趋同性,价格差异日渐收窄。资本市场的全球一体化,也要求国内券商的研究应尽量与国际接轨,更多借鉴成熟市场投行研究的方法、理论。外资涌入对提升国内研究水平且规范做法均有好处。

张玉龙:

外资偏好的是价值型股票,并且是中国具备世界竞争力的龙头公司,定价过程会参照国际定价体系定价。从研究业务上来看,会提升A股的研究能力,也会提升市场有效性,会引导市场走向价值投资。

裘翔:

外资对A股的市场风格、定价的有效性从2017年以来已经持续产生影响,未来的影响会更大;

王长龙:

中国市场正在经历机构化的进程。从最初的散户市场,逐渐到以公募、保险、私募为代表的机构化,再到社保、养老等长期投资机构的引入,外资实际上也是A股市场机构化中的重要组成之一。因此我们认为外资的涌入不会给市场带来革命性变化,而是会加快A股市场机构化对市场的研究、投资风格、以及有效性带来的变化。

外资会不会对A股市场带来一些扰动,在什么变量发生变化的情况之下,会有这种情况出现?

裘翔:

扰动表现在两个方面,一是A股市场权重指数和港股以及海外资本市场的联动性明显提高,二是在全球资本出现阶段性避险情绪时,短期内集中的流出会对权重股产生一定的冲击。

张玉龙:

外资超预期的流入流出就会带来扰动。汇率,中国经济的表现都会影响外资流动。中美贸易摩擦期间,人民币汇率贬值,外资就小幅流出,出现了扰动。

接下来如何看待A股和美股市场表现?

裘翔:

长期来看,A股市场目前处于长期战略性的配置区域,估值相比美股更具优势;此外,以沪深300为代表的权重股指数资本回报率和标普500相当,但营收增速更高,随着未来自由现金流波动性降低以及回购/分红比例提高,长期预期回报率高于标普500,更具配置价值。短期来看,A股当前处于一轮盈利增速周期的低点,而美股处于高点,A股的回报率预计会明显高于美股。

张玉龙:

中国经济在经过了去杠杆之后,进入了一个回落期,利率下降是主导因素。随着经济转型的成功,中国经济会走向复苏。A股当前位置就是长期牛市的起点。受到贸易战等因素的影响,美国经济很有可能进入了顶部区域,美股的风险需要高度关注。