11月14日,京沪高铁成功过会,自10月22日首次申报招股书到顺利过会用时仅为23天,创下了A股IPO发审的新纪录。

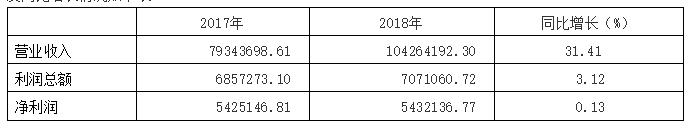

京沪高铁公司是京沪高速铁路及沿线车站的投资、建设、运营主体,主营业务为高铁旅客运输。近年来,京沪高铁的业绩表现持续向好,2016年-2018年的净利润分别为79.03亿元、90.53亿元、102.48亿元,今年前三季度,公司实现的净利润也已经达到了95.2亿元。

根据招股书披露,京沪高铁本次拟公开发行股票不超过75.57亿股,募集资金在扣除发行费用后将用于收购京福安徽公司65.0759%股权,收购对价为500亿元,不足部分将使用自筹资金。

有分析指出,像京沪高铁这样有良好业绩支撑的公司上市,对于投资者而言意味着投资机会,不过单只股票如此大规模的融资,预计将使得A股市场面临较大的资金压力。

更何况,京沪高铁并非孤例,就在其成功过会的同一天,另一只巨无霸浙商银行开始了网上网下的申购。数据显示,浙商银行发行总数约255000万股,网上发行约为76500万股,由于发行规模较大,有望成信用申购制度实施以来中签率最高的新股。按照4.94元/股的发行价格来计算,其本次的募资总额有望超过125.97亿元。

近期新股IPO本来也已经开始“悄悄”提速了。数据显示,以网上申购日期为参考,自去年2月份至今年6月份,单月开放申购的新股数量一直处于相对低位水平,期间单月的募资金额除了去年5月之外,也均在200亿元之下。今年7月份,开放申购的新股数量和预计募资金额突然大爆发,当月共有42只新股开始申购,预计募资430.35亿元。

8、9两个月的回落之后,自10月份开始,新股申购数量和预计募资金额又再次大幅提升,当月共有30只股票开始申购,预计募资金额为320.57亿元;时间步入11月份,IPO也是继续提速,截至11月14日,开始申购的股票数量已经达到了13只,预计募资金额为201.76亿元,放眼下半个月,也至少还有11只新股即将开始网上申购,其中还包括了又一个“巨无霸”邮储银行。

数据显示,将于11月28日正式开启网上网下申购的邮储银行,发行总量高达517216万股,以5.5元的每股发行价格计算,预计募资284.47亿元;若超额配售选择权全额行使,预计募集资金总额为327.14亿元,有望成为年内募资规模最大的新股。

IPO日渐提速的背景下,前有浙商银行、邮储银行两大巨无霸集中于11月开放申购,还有闪电过会的京沪高铁也已经呼之欲来。有分析指出,这将给投资者提供更多选择的空间,不过其预计给A股市场带来的资金压力也不容小觑,其中发展遭遇瓶颈、业绩增长乏力的个股或将首当其冲。不过,即便IPO提速,巨无霸接踵而至,对于那些真正有价值和具有估值优势的个股来说,就算被波及,下调的空间也会比较有限。