碧桂园、美的置业上周末双双宣布,分别完成5亿元、10亿元公司债券的发行。业内人士认为,民营房企发债窗口开启,意味着监管层向市场明确释放了对民企发债融资的支持和鼓励。 据悉,碧桂园、龙湖、美的置业等3家民营房企被监管机构选定为示范房企,率先试水通过“债券发行+信用保护”的方案进行融资。

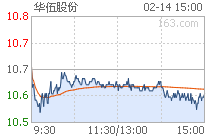

碧桂园该笔5亿元债券名为“22碧地01”,发行吸引了包括国有大行、股份行和证券公司等多家机构踊跃参与投标,票面利率4.5%,并将于23日至24日面向专业机构投资者网下发行。对于募集资金用途,公告显示,其将用于置换发行人对“19碧地01”债券回售垫付的自有资金。

美的置业上述债券名为“22美置01”,发行金额为10亿元,期限为2+2年期,票面利率4.5%,起息日是5月24日,募集资金扣除发行费用后,拟全部用于偿还公司债券。

近年来,信用债市场中民营企业违约事件屡现,部分投资者对民企债券持回避态度,缺乏风险对冲工具就是重要原因之一。业内认为,信用保护工具的创设将帮助民营企业对接好资本市场投资者,有助于分散投资者风险,提升对民企债券的认可度,为其他民营企业在债券市场融资起到积极示范作用。

对此,东部一家券商地产业分析师对记者表示,以信用保护工具支持地产民企债券融资,相当于提供增信,有助于缓解民企融资难的问题,同时将进一步降低发债融资成本、提升发行效率。

(记者 陈燕青)