上周四、周五全球多数市场逐渐反弹,让投资者看到一丝“曙光”。随着周末全球疫情再度恶化,3月23日本周一各国金融市场再度迎来下跌潮。尽管美联储为确保市场运行和货币政策传导,将不限量按需买入美债和MBS。美股仍没能收涨,截止收盘美三大股指分别跌3.04%、0.27%和2.93%。

全球市场开启分化

除了上述美股外,北京时间3月23日白天,亚太市场也纷纷下跌,截止收盘孟买SENSEX30指数下挫11.22%,泰国综指、新西兰NZ50等多个主要指数下跌超过5%。中国沪深两大股指、恒生指数也纷纷走低,跌幅在3%~5%之间,较其他市场稍好。

股市以外,原油、黄金等大反弹。3月23日,国际油价一度集体下跌,纷纷触及前期低点。其中NYMEX原油最低报20.80美元/桶,触及3月18日创出的20.52美元/桶的阶段低点。随着美联储政策刺激,油价有所回升,截止北京时间3月24日6时报收在23.78美元/桶,上涨5.08%。

黄金市场,COMEX黄金以涨1%以上开盘,在美联储不限量宽松下,黄金大幅拉升,截止3月24日6时报收在1566.3美元/盎司,大涨5.26%。不过海外大行将金价看跌至1300美元/盎司,在新冠疫情引发的全球金融市场中,黄金不仅没能表现出避险功能,反而急跌并在远期大幅看多空。

市场还在担心什么?

泽平宏观分析认为,第一,市场担心疫情何时能控制住?3月23日全球确诊病例超过35万,美国快速超过3.5万,意大利、西班牙、德国等还在大幅攀升。美欧跟中国国情不同,难以采取隔离、强制限制聚集等手段,导致控制疫情时间更长,代价可能更大。显然,货币和财政刺激对控制疫情作用不大,考验的是国家动员能力。

第二,市场担心经济停摆会否爆发失业潮?随着美欧疫情蔓延和防疫手段升级,市场普遍预计二季度美国经济将大幅负增长,货币刺激和流动性支持更像是止疼剂。正确的步骤应是先遏制疫情,然后恢复生产生活,最后扩大内需。

第三,货币能解决一切问题吗?比如股市泡沫、企业高债务杠杆、制造业外迁、产业空心化、收入差距拉大、贫富分化、社会撕裂、美国梦暗淡等,这些正是过去长期货币超发埋下的风险。再次饮鸩止渴,是否陷入恶性循环?

上证2700点下方是什么水平?

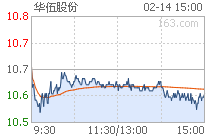

3月23日,A股三大指数集体低开,沪指再度失守2700点。万得全A成交金额为6847亿元,创2月4日以来新低。事实上,今年春节过后,除2月3日外,市场成交额均在7000亿元以上,最高一度突破1.4万亿元,当前成交额已不足高位的一半。市场缩量下跌反映出投资者心态的谨慎,同时也反映出做空动能减弱。

而上证综指第一次收于2700点上方是2007年1月4日。2008年金融危机爆发,上证综指大幅回落,于7月1日首度跌回2700下方。因此以2008年7月1日至2020年3月20日来看,期间,交易日合计有2852个,上证综指收盘低于2700点的交易日有1211个,占比42.46%,这交易时间段上证综指的中位数为2837.75点。3月23日,上证综指收于2660.17点,此时上证综指估值已处于相对低位。

2700点下方定投策略如何?

如果在2700点下方开启定投, 策略条件如下:

1)当上证指数跌入2700点下方,次日开启月度定投上证指数;2)当指数恢复至2700上方,次日停止定投;3)当上证指数反弹至3000点,连续三日站上3000点,次日果断抛售止盈。

在2008年7月1日至2020年3月20日,上证综指有六个阶段跌破2700点,其中2009年9月和2016年3月只持续了不到一个月,所以只进行了一期投资。2011年至2014年A股经历了漫长的熊市,期间进行了42期定投,从定投开始到止盈抛售持续了3.51年。另外还有2次半年的,一次1年的定投。

Wind数据统计发现:上述6次定投,均能获得超过10%的回报,年化收益均高于21%。如果一个投资者从2008年开始只使用该策略进行投资,不进行其他投资,从2008年7月1日开启第一笔定投,至2019年3月7日兑现最后一期定投收益,在10.68年间合计能获得239.57%的总收益,年化收益率可以达到12.13%。而且期间持有仓位的时间只有5.74年,也就是有近5年没有资金占用,满仓操作时间仅有3.2年。

可见,A股的底部从来不是在喜笑颜开中走来,而是历经多次“关灯吃面”姗姗而至。是该准备弹药的时候了,但不能任性“梭哈”。

机构观点分歧较大

中泰证券首席经济学家李迅雷表示,美联储说可以提供无限流动性,究竟什么品种更有反弹力度呢?逻辑是这样的:之前黄金大跌,是因为流动不行了,持有现金才是最安全的。如今,美联储承诺流动性没有问题了,那么,黄金应该大涨,美元贬值。当流动性短缺的时候,避险资产不能避险了,超发的货币居然成为安全资产;当美联储承诺无限量放水的时候,安全资产瞬间“贬值”,避险资产大涨。08年的黄金也是这样的回落暴涨走势,历史总有惊人的相似,勤学很重要。

兴业证券王德伦、李美岑等多位分析师发布研报称,短期来看,外部公共卫生事件尚处于发酵阶段,外部环境和经济影响短时间难完成快速修复。但全球出台一系列政策措施后,外部情况有所缓解,市场波动性较前期有所好转。VIX指数也从高点下滑至66左右,恐慌情绪有所改善。对于A股而言,国内经济运行和基本面情况还是主要焦点,国内防控阶段性胜利,开复工情况明显转好,经济逐步向好。市场短期情绪上的扰动,会使市场有波动、波折,但中长期基本面、A股性价比、加速开放和改革等对市场有利,关注内部向好的结构亮点。

民生证券分析师杨柳发布研报称,全球经济增速明显放缓:欧美主要国家的股市跌幅已经反映了经济增速下行的预期和风险,中国经济受疫情冲击的影响已经在1-2月份经济数据中体现。配置建议:利率持续下行推升股债利差至历史高位,目前已经处于长期重要择时买入时点,虽然短期内有下行风险,但空间不大,2600点是A股技术面的历史大底。拐点上,市场底会随着情绪底、政策底、疫情底和基本面底逐渐形成,上述几个底部出现的时候应该逐步予以加仓。

中泰证券分析师梁中华发布研报称,全球震荡何时结束?还在第一阶段。当前还处于底层资产——股价、垃圾债下跌的阶段,目前还没有看到企业的违约,金融机构的危机,似乎还处于危机的第一阶段。后续高杠杆投资金融资产的资产管理类金融机构,可能会出现破产违约的情况,仍存在较高不确定性。救市最重要的环节是“接盘”问题资产,而美联储和政府部门的措施更多是隔靴搔痒,作用不大。海外经济金融形势震荡,国内也会受到冲击,短期避险为主,保存实力,等待机会。

中金公司表示,海外疫情持续升级诱发近几周海外市场历史性大幅波动,也拖累A股和港股。往前看,市场可能从短期内的恐慌逐步过渡到面对现实、评估疫情及其他损伤的阶段,中国市场则也从估值压缩走向继续消化盈利影响的阶段。

“综合估值、风险溢价水平、利率、市场情绪等多方面指标来看,我们认为港股已经基本反应类似2008年当量冲击。而A股当前反应了2016年年初熔断加人民币贬值的低点类似的冲击,如果出现较为极端情形市场可能仍需要继续消化。不过两地市场当前估值都已具备中长线吸引力。”中金公司表示。