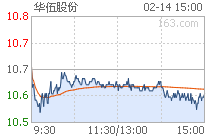

2023年中国新能源汽车销量呈现逐步复苏态势。2023年1-5月我国新能源汽车销量达到293.9万辆,同比增长47.3%,累计渗透率达 到27.7%;其中,5月单月销量71.7万辆,渗透率达到30.1%。免征购置税延期,需求有望持续回暖。财政部等三部门决定,延续2024-2027年购置税补贴,其中购置日期在2024-2025年的新能源 汽车免征购置税,新能源乘用车免税额不超过3万元;2026-2027年的减半征收购置税,新能源乘用车免税额不超过1.5万元。政策 的充分托底为电动车行业提供了更好的平滑过渡,有利于新能源汽车销量需求上修,销量进一步回暖。

(资料图片)

(资料图片)

比亚迪领衔国内市场,中国品牌占据主流。以2015年国内汽车市场为例,国内汽车销量品牌前十榜单中前五品牌均为外资或合资车 企品牌,国内自主品牌仅占3席;而对比2023年1-5月中国新能源车领域排名前十中自主品牌占据9席,CR10中自主品牌市场份额已 达70.0%,以比亚迪为代表的国产品牌遥遥领先特斯拉等外资车企。随着我国新能源汽车行业的迅速发展和自主品牌的强势崛起, 相应国内产业链将更具优势。

比亚迪位居销量榜榜首。从新能源乘用车畅销榜可以看到,比亚迪、埃安、理想、长安等多款国产品牌车型位居销量前十,特斯拉 Model Y/3依旧受到中国消费者青睐。优惠政策助力新能源汽车下乡。6月15日,工信部等五部门组织开展2023年新能源汽车下乡活动,按照车型最低价来看,政策覆盖 的车型价位主要集中在10-20万元,所占比例接近70%;参与活动的车企主要有上汽、广汽、重庆长安、东风汽车等。

根据中汽协数据显示:1)8万以下的新能源汽车2023年1-5月累计销量同比下滑27%,8-10万价格带累计下滑42%;2)10-15、15-20、 20-25万价格带的车型累计销量同比增速分别为38%、85%、108%。我们认为此次下乡活动将通过低价车型进一步刺激乡村需求,同 时主流价格带的覆盖也将为下半年的旺季行情奠定基础。欧洲市场新能源汽车渗透率保持在20%以上。

2022年欧洲市场新能源汽车销量达到258.9万辆,其中BEV达到157.5万辆,同比增长 29.3%,PHEV销量达到101.4万辆,同比减少3.0%;渗透率达到22.9%。2023年1-5月欧洲整体新能源汽车销量达到111.1万辆,同 比增长23.3%,累计渗透率达到20.9%。分结构来看,纯电动汽车销量同比继续高增,德国、英国和法国纯电动汽车销量5月同比增 速分别达46%、59%和49%。插混电动汽车销量在补贴退坡后受到较大影响,德国、英国和法国插混电动汽车销量5月同比增速分 别为-41%、5%和12%。

欧盟实施全球最严碳排放标准。2021年7月,欧盟通过减碳55(Fit For 55)法案,提出2030年起碳排放标准在2021年基础上下降 55%(原目标为37.5%),2035年起下降100%,即从2035年起将实现汽车的零排放。2023年3月欧盟理事会批准2035年禁售燃油 车法规,欧盟将实现汽车电动化的全面转型。欧盟推行碳足迹相关政策,要求更加严格。2023年6月14日,欧盟通过《欧盟电池与废电池法》,法规要求电动汽车电池与可充电 工业电池计算产品生产周期的碳足迹,未满足相关碳足迹要求将被禁止进入欧盟市场。根据法案对碳足迹的相关要求,从2024年7 月1日起,工业电池、电动汽车电池生产商需发布碳足迹声明。

美国市场2022年新能源车销量增速领先全球。2022年美国新能源乘用车销量达到98.6万辆,同比增长49.2%,渗透率达到6.9%; 2023年1-5月美国新能源乘用车销量达到56.4万辆,同比增长49.6%,渗透率达到8.7%。相较于欧洲和中国,当前美国市场新能源 车渗透率仍较低。随着车企的持续投入和政策端的持续刺激,预计美国新能源汽车车型将持续丰富,基础设施将继续完善,销量有 望进一步攀升。

02锂电产业链中国领衔全球,行业格局迈向头部集中受益动储能电池市场的需求爆发,2022年中国正极材料出货量达到178.3万 吨,同增96.9%。其中,磷酸铁锂正极出 货达118.1万 吨,整体占比提升到62.4%,同增132.3%;三元正极材料出货达60.2万吨, 占比为37.5%,同增51.5%;2023年受碳酸锂价格波动及下游去库存影响正极材料增长有所放缓,1-5月正极出货量72.4万吨,同 增25.0%;磷酸铁锂出货量51.4万吨,占比67.8%,同增42.4%;三元正极材料出货量21.0万吨,占比32.0%,同降3.6%。恩捷股份领跑行业。2022年,恩捷股份(包括苏州捷力、重庆纽米)产量占比达到46.8%,继续位居行业第一,2023年Q1市占 率为33.4%,有所下滑;星源材质、中材科技(包括湖南中锂)继续位居二、三位。2023年Q1隔膜材料行业CR5约为75%,较21 年全年下降约14.8pct,行业集中度有所下降。

03产能扩张缓解供需紧张,技术迭代构建产品优势预计2023年全球新能源汽车销量有望突破1400万辆。2022年全球新能源汽车销量突破1000万辆,我们预计,随着中国、欧洲和北 美市场的共同发力,2023年全球新能源汽车销量有望突破1400万辆,2023年全球新能源汽车销量有望突破1400万辆。其中,中国 市场有望继续占据全球超5成份额,销量将突破850万辆;美国市场则凭借政策刺激驱动销量提速攀升。锂电材料国产替代+头部集中,产能加速扩张供需格局缓解。2020年以来新能源车旺盛需求带来锂电环节业绩持续高增,面对长期持续 向好的新能源需求,各大环节企业加速产能扩张,短期看,行业存在出现结构性产能过剩可能。

电池环节盈利相对稳定。2021年以来部分锂电材料供需结构严重错配引发价格上涨,给电池企业盈利能力带来较大压力。考虑到:1) 电池行业的格局更为集中议价能力更强,2)成本端受益于上游材料端降价,我们认为,在产业链产能过剩背景下,后续电池环节盈 利能力更为稳定。电池环节盈利相对稳定。电池制作环节附加值较高,在后续材料价格稳定后有望迎来盈利能力的修复。电池体系创新方兴未艾,新技术迭代层出不穷。中国具备全球最大的新能源车市场及最完善的产业链布局,近年来在产业和资本 的共同推动下,新的技术、新的产品体系得以不断涌现引领市场,推动电池体系实现更好的产品性能和更低的成本曲线。展望 2023年下半年,我们认为以下产品端的技术迭代值得重点关注:

材料体系创新:磷酸锰铁锂、硅基材料、补锂剂、钠离子电池、固态电池;工艺体系创新:叠片工艺、快充技术、复合集流体、芳纶涂覆;结构体系创新:CTX电池包、4680大圆柱。磷酸铁锂正极升级,磷酸锰铁锂提升铁锂体系能量密度。目前看,磷酸铁锂正极材料比容量已逐步接近理论上限。相比磷酸铁锂,锰 元素高电压的特性使得磷酸锰铁锂材料能量密度高出10%-20%,同时相同wh下其他材料体系用量减少,进一步提升铁锂路线成本优 势,预计2023年磷酸锰铁锂有望在动力电池市场迎来推广。石墨负极比容量接近理论极限,硅基负极再提能量密度。目前负极材料主要使用的石墨材料克容量已接近372mAh/g理论极限,硅负 极理论克容量高达4200mAh/g,通过增加硅的添加比例,可以实现电芯能量密度显著提升。同时,硅基负极也将有利于提升电池的 快充性能。

锂离子电池在首次充放电过程中,有机电解液会在石墨等负极材料表面还原分解形成固体电解质界面(SEI膜),SEI膜的形成有效 防止溶剂分子共嵌入对电极材料的破坏,同时也不可逆的消耗大量锂离子从而造成电池首效(ICE)偏低,降低了电池的容量和能 量密度。弥补正负极材料首效差异,补锂剂提升能量转换效率。补锂是通过使用富锂材料在锂电池首次工作前补充锂离子,抵消SEI膜造成 的锂损失,实现电池实际能量密度的提升。目前看补锂技术分为负极补锂和正极补锂,正极补锂从工艺难度和设备投入成本上看具 有更好的应用基础。

宁德时代发布钠离子电池产品,加速钠离子电池大规模商业化进程。早在2011年全球首家钠离子电池公司Faradion于英国成立,标 志着钠离子电池正式进入产业化探索阶段。2018年6月,国内首家钠离子电池企业中科海钠推出了全球首辆钠离子电池(72 V,80 Ah) 驱动的低速电动车,并于2019年3月全球首次将钠离子电池应用于30 kW/100 kWh储能电站。2021年7月,全球锂离子动力电池龙头 宁德时代发布第一代钠离子电池,电芯单体能量密度可达到160 Wh/kg,常温下充电15分钟电量可达80%,同时在系统集成效率方 面也可以达到80%以上,引起了产业界广泛关注。

钠离子电池是锂离子电池的有效补充,有望在部分领域实现对磷酸铁锂等电池的替代。钠离子电池由于锂元素和部分材料体系被替代, 钠离子电池量产成本有望比锂离子电池成本降低30%-40%。尽管能量密度上限不及锂离子电池,但其较好的性价比、倍率性能、低温 性能及更加稳定的电化学性能决定了其在储能、两轮车及A0级以下乘用车细分赛道具备较好的比较优势。2023年或是钠离子电池产业化元年。近期江铃汽车与孚能科技合作的羿驰牌玉兔和奇瑞汽车与宁德时代合作的奇瑞牌QQ冰淇淋已经出 现在工信部第372批产品公告目录中,我们预计有望在第三季度进入市场。多种钠电研发体系并行,层状氧化物正极+硬碳负极有望率先量产。目前钠离子电池正极材料主要包括层状氧化物、普鲁士蓝和聚阴 离子等,负极主要包括硬碳与软碳,电解液偏向于六氟磷酸钠溶液,隔膜体系不变。综合考虑成本、供应、性能与产业化进度等因 素,我们预计层状氧化物正极+硬碳负极的钠离子电池体系有望率先量产。

依据电解液液体含量分类,锂电池可分为液态、固态混合态和全固态三大类。固态锂 离子电池的工作原理与液态锂离子电池相似,固态锂离子电池主要由正极、负极以及 固态电解质组成,最本质区别是将液态电池的电解液与隔膜替换成固态电解质,实现 不用或者少用隔膜及电解液。电池能量密度要求持续攀升,液态锂电池性能逐渐达到上限。随着新能源汽车产业的 迅速发展,汽车续航能力要求提升。根据我国汽车产业中长期发展规划,2025年电池 系统将实现300Wh/kg的 突破,而关 于传 统液 态 锂 电电 池 理论 能 量 密度 上 限约 350Wh/kg,逐渐接近上限。

叠片工艺性能优势显著,更适合动力电池发展。电芯按照制作工艺可分为卷绕工艺和叠片工艺,其中卷绕工艺为目前市场主流,叠 片工艺受制于设备效率和工艺生产等难度尚未在动力领域大规模应用。相对卷绕工艺,叠片工艺可以将能量密度提升 5%,电池循 环寿命提升 10%,成本降低 5%;此外,叠片工艺的极耳数量增加一倍内阻降低大幅提升放电性能,拐角不易断裂热失控风险降低 增强电池安全性能。目前看,海外LG、SK,国内ATL、珠海冠宇、比亚迪、中航锂电、蜂巢科技和孚能科技相继引入叠片工艺,预 计未来叠片占比将有望提升,成为动力电池的主流发展方向。

高压快充技术迅速推广,多款车型搭载快充平台。自2019年保时捷推出全球首款800V高压平台车型Taycan以来,现代起亚、广汽、比 亚迪、小鹏、宁德时代等车企和动力电池厂商相继推出了快充方案。作为应急充电和远程补电的需求满足,快充逐步成为电动车行业的 发展目标之一,也成为构筑企业核心竞争力的因素之一,正吸引更多车企和电池企业介入。

当前动力电池快充性能的掣肘主要在负极材料:1)石墨层间距较小,造成锂离子的扩散阻力较大从而无法达到理想的倍率性能;2 ) 锂离子嵌入石墨时较长的扩散路径会使得电池的倍率性能不理想;3 )快速充电的情况下,较大的极化会使石墨的嵌锂电位无限接近 于锂金属的沉积电位,从而出现表面析锂甚至产生锂枝晶,不仅会导致电池性能下降,甚至会造成内部短路或热失控。使用包覆材料进行负极材料表面处理,可以很好提升电池的快充性能。通过表面碳包覆而形成一种核壳结构,以石墨材料为内核,在 其表面包覆一层无定型碳材料。表层的无定型碳相当于形成一层缓冲层,可以有效吸附电解液,更有利于锂离子的扩散,降低锂离子 在石墨表面的传递阻力,增加了锂离子的扩散通道,可以改善负极充放电性能。

涂覆技术弥补了湿法隔膜热稳定性差的缺陷。湿法隔膜原材料聚乙烯(PE)的熔融温度在140℃左右,在高温下可能出现收缩 造成电池短路等问题。涂覆是对隔膜材料的一种改性,通过在聚烯烃上涂覆特定材料,改变基膜性能,以满足耐热性、安全性、 电解液浸润能力等多元化的需求。涂覆材料可分为无机和有机两大类。无机材料主要有陶瓷(勃姆石、氧化铝),有机材料主要有PVDF、PMMA、芳纶等,二 者的功能可实现互补,通常共同使用,兼顾耐热性、透气性、粘性、吸液保液能力。

04配套设施持续完善,充电桩需求高速增长截止2022年末,全球共有270万公共充电桩,同比增长55%。2022年新增超90万个,其中慢充桩60万个(中国占比60%)、快充桩 33万个(中国占比90%)。慢充桩方面,截止2022年末,中国拥有超100万个,占全球一半以上;欧洲拥有46万位列第二,同比增 长50%,美国同比增长9%,增速较慢。快充桩方面,截止2022年末,中国有约76万个,占全球80%以上;欧洲共有7万个以上的快 充桩,同比增长55%;美国共有2.8万个快充桩,2022年新增0.63万个快充桩,其中四分之三来自于特斯拉。

美国充电桩以 交流桩为主。截至2023年5月美国L2充电桩数量为14.7万台,占比高达77%,性能也亟待提升。从地理分布来看,美国充电站建设同样有待改善。美国仅有17%的充电桩位于高速公路上,7%的充电点位于洲际公路上,且大部分 充电站位于东西两岸人口密集的城市周边,中部地区充电站分布较少。该充电桩分布结构难以满足美国大部分地广人稀地区用户长 距离驾驶的需求,在一定程度上延缓了美国汽车电动化进程。国内外需求共振,充电桩迎来高速发展期。根据IEA,为支持电动汽车增长,到2030年,全球充电基础设施需要增加约10倍,总数超 2亿个,其中公共充电桩数量占比约10%,装机量占比达40%。从分布上看,由于低基数,欧美市场增速显著高于国内。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)