新年刚过不久,富滇银行股份有限公司(下称“富滇银行”)就将要面临第二大股东中国大唐集团财务有限公司(下称“大唐财务”)欲清仓离场的局面。

2月20日,上海联交所公众号发布消息称,大唐财务拟转让持有富滇银行的9亿股股份,特委托上海联交所广泛征集意向投资人。

大唐财务转让全部股权背后,是富滇银行近年来乏力的业绩增长水平——事实上,自2018年该行大幅计提资产减值损失致净利润骤降后,这一趋势尚未扭转。此外,有待提高的资产质量也成为富滇银行发展路上的阻碍。“百年富滇”的名号仍响亮,但在上市银行中却未见其身影。此番面临二股东清仓退场,富滇银行的上市之路还要走多久?

二股东欲清仓转让股权

近日,上海联交所公众号发布消息称,中国大唐集团财务有限公司拟转让持有富滇银行的9亿股股份,特委托上海联交所广泛征集意向投资人。

资料来源:上海联交所公众号

大唐财务是由中国大唐集团公司控股的系统内第一家非银行金融机构,主要作为对大唐集团公司内部资金集中管理和运作平台。

据公开资料显示,大唐财务最初于2011年入股富滇银行。彼时,富滇银行以2.35元/股的价格,向大唐财务定向增发6亿股,交易总额为14.1亿元。定向增发完成后,大唐财务以持股19.5%的比例与云南省投资控股集团并列第一大股东;在2013年富滇银行增资扩股工作中,大唐财务又以7.26亿元取得富滇银行增发的3亿股,维持了并列第一大股东的地位。

不过,2019年富滇银行15亿股的增资扩股中,却未见大唐财务的身影,其持股比例降至14.4%,股东持股数量降至第二位。在缺席了富滇银行该轮增资扩股之后,市场上便时有大唐财务拟退出富滇银行的消息传出。

得益于增资扩股,2019年富滇银行资本充足水平有了明显提高。截至2019年末,富滇银行资本充足率、一级资本充足率和核心一级资本充足率分别为14.96%、11.06%和11.06%,同比上升2个百分点、1.38个百分点和1.38个百分点。

就目前来看,大唐财务股权转让的相关细节并未披露。《投资者网》就股权转让是否会对该行经营业绩造成影响向富滇银行求证,并未获得对方回复。

大幅计提成业绩转折点

截至2019年末,富滇银行第一大股东云南省投资控股集团有限公司持有其10亿股股份,持股比例为16%;大唐财务共持有其9亿股股份,持股比例为14.4%;前十大股东合计持有富滇银行71.69%的股份。

入股富滇银行近10年,曾一度维持其并列第一大股东地位的大唐财务又为何此时退出?

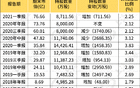

值得注意的是,2011年后富滇银行业绩曾一路上扬,2014年该行净利润升至16.54亿元,达到近年来的最高水平。不过,自2018年以来,富滇银行净利润出现较为明显的滑坡。2018年,富滇银行营业收入为51.14亿元,同比增长9.47%;而当年该行净利润仅为1.06亿元,同比下降90.61%。

具体来看,2018年净利润下滑主要系大幅计提资产减值损失所致。2018年富滇银行计提资产减值损失25.94亿元,同比增长110.91%。

若与已上市城商行相比,富滇银行在盈利能力上也存在较大差距。以2019年数据为基础,西安银行2019年实现营业收入68.45亿元,居于上市城商行末尾,当年实现净利润为26.75亿元。而富滇银行2019年实现营业收入50.88亿元,实现净利润仅3.77亿元。截至去年三季末,富滇银行净利润同比增长89%,也仅为3.69亿元。

此外,由富滇银行发起设立的4家村镇银行自2018年以来也出现亏损现象。截至2019年末,4家村镇银行总资产共计77.6亿元,实现净利润-1745.56万元。

可以看出,富滇银行如今的业绩与大唐财务当初入股时的情况似乎已相去甚远。《投资者网》就此次股权转让是否与该行业绩表现不佳有关等问题向富滇银行求证,未获得对方回复。

不良率仍需重点关注

尽管2018年净利润水平大幅下滑,但富滇银行在年报中解释称,2018年已实现了不良资产全面真实亮底。不过,在逾期贷款占比较大的情况下,该行的资产质量仍受到较大考验。

联合资信评估有限公司对富滇银行2020年跟踪评级报告中指出,2019年富滇银行通过清收、重组、转让、核销等方式使得不良贷款余额和不良贷款率均有所下降,但逾期贷款占比仍较大,需持续关注未来资产质量变化情况。

截至2019年末,富滇银行不良贷款率3.1%,曾提出的2019年将不良贷款率控制在3%以内的经营目标并未达成,而同期商业银行的平均不良率仅为1.86%。截至去年6月末,该行不良贷款余额43.57亿元,不良贷款率小幅下降至2.87%。

按行业划分的贷款结构来看,富滇银行房地产业贷款余额不高,但房地产业不良率却奇高。截至2019年末,富滇银行房地产业贷款余额67.54亿元,占贷款总额的4.91%,房地产业不良贷款率却高至16.58%。截至去年6月末,该行房地产业贷款占比提高至7.96%。上述评级报告提示,从不良情况来看,富滇银行房地产业不良率处于较高水平,相关风险需持续关注。

此外,截至2019年末,富滇银行前十大贷款客户中的第二大客户属于房地产业,占贷款总额比重为1.03%,并被划分为可疑类贷款。

值得一提的是,除了增资扩股补充资本外,近年来富滇银行对上市也抱有极大的热情。在2018年年报的董事长致辞中,富滇银行明确提出了“增资+上市”两步走的资本补充思路。2019年6月,富滇银行召开股东大会审议通过了关于启动H股上市相关工作的议案。

一般来说,在准备阶段,公司股东大会审议通过了相关上市议案后,还需寻求券商、律师、审计等中介机构做上市辅导。眼下距离2019年6月又过了一年半,如果即将上市,通常重要股东不会在此时退出。那么此次二股东欲转让全部持股后,富滇银行离圆梦上市又还有多远?《投资者网》将持续保持关注。