4日,江苏必得科技股份有限公司(简称“必得科技”,605298.SH)巨量换手。此前,该股已连续三个交易日涨停。截至今日收盘,必得科技报25.63元,跌8.00%,成交额3.58亿元,振幅9.87%,换手率51.05%。

必得科技成立以来专注于中高速动车组列车、城轨列车等轨道交通车辆配套产品的研发、生产与销售,主要产品包括车辆通风系统、电缆保护系统和智能控制撒砂系统等系统化、系列化产品及其他轨道交通车辆配套产品。

截至招股说明书签署日,王坚群直接持有必得科技71.11%股份,为必得科技控股股东;王坚群之妻刘英直接持有必得科技21.48%股份,间接持有必得科技1.37%股份。王坚群、刘英夫妇合计持有必得科技93.96%股份。报告期内,王坚群一直担任必得科技董事长、总经理,刘英一直担任必得科技董事。综上,报告期内王坚群和刘英一直共同控制着必得科技的经营决策,为必得科技的实际控制人。

2020年10月29日,中国证券监督管理委员会第十八届发行审核委员会2020年第154次发审委会议召开,审核结果显示,江苏必得科技股份有限公司首发获通过。发审委会议提出询问的主要问题有:

1、报告期内,发行人综合毛利率远高于同行业上市公司平均水平。请发行人代表:(1)说明主要产品毛利率高于同行业可比上市公司,且波动幅度与同行业可比上市公司存在显著差异的原因、影响因素及合理性,结合各类产品及业务毛利率的变化以及收入占比的变化情况,说明综合毛利率变化的原因;(2)说明中车集团系企业向发行人和其它供应商采购同类产品的价格差异原因及合理性,报告期内同类产品销售给中车集团系不同客户以及北京地铁的毛利率对比差异,差异的原因及合理性;(3)说明对中车集团(含其下属子公司)销售依赖程度较高却仍获得超过60%的高毛利的商业合理性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期内,发行人第一大客户中车集团系客户销售占比高。请发行人代表说明:(1)发行人客户集中度高的原因、背景、合理性,是否为行业惯例,是否有其他特殊安排,是否存在利益输送情形,主要客户、主管部门(铁路局或铁路总公司)与发行人及其实际控制人、高管人员、核心技术人员及其关联方之间是否存在互相任职、持股等关联关系;(2)中车集团系企业成为发行人主要客户的过程以及双方历年来合作的情况,中车集团系企业的供应商选择、采购招标模式,合同订单获取方式有哪些、占比各多少,是否符合其内部采购制度规定,与发行人合作年限的约定,发行人取得的合格供应商资质证书到期后是否存在无法重新获取的风险;(3)发行人是否对中车集团存在重大依赖,合作是否具有可持续性,是否有被替代风险,中车集团目前是否有加强管理、统一采购的计划措施,中车集团系企业如改变招投标模式和供应商选择方式是否会对发行人经营产生重大不利影响,发行人是否制定了相关应对措施,是否具备持续开发新客户的能力。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期内,发行人向主要供应商裕风先达有限公司(以下简称裕风有限)采购裕得丽板,采购数量呈上升趋势。裕风有限实控人参股的裕风深圳是在2005年由必得风管系统(深圳)有限公司更名而来。请发行人代表:(1)说明裕风有限与裕风深圳的关系,2007年必得(中国)转让必得风管(深圳)给捷达投资公司的原因,裕风有限与裕风深圳是否与发行人或其实际控制人存在关联关系,是否存在股份代持情形,是否存在为发行人承担成本、费用或输送利益的情形;(2)结合裕得丽板的产品特性和用途、生产情况,说明仅从裕风有限独家采购,且无其它供应商、无可比市场价格的原因及合理性,是否与裕风有限存在利益输送或其他利益安排的情形。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、报告期各期末,发行人存货中发出商品占比较高,1年以上库龄存货金额及占比逐年上升。根据发行人收入确认政策,在确认收入之前,发行人交付给客户的货物作为发出商品核算。截至2020年8月末,发行人各期末发出商品绝大部分已被客户用于整车组装。请发行人代表:(1)说明发出商品金额和占比逐年增加的原因及合理性,与同行业可比公司进行比较,存货以发出商品为主是否符合行业惯例;(2)结合与相关使用厂商签订的协议,说明发出商品的保管责任、灭失风险的承担者;(3)说明1年以上库龄存货金额及占比逐年上升的原因、趋势,是否存在交货后长时间未测试验收合格的情况及原因,与发行人主要产品的交付至验收平均周期相比是否存在明显异常;(4)说明各期末发出商品后续确认收入的时间、金额等具体情况,与发行人不同产品的收入确认具体方法是否匹配;发出商品长时间未确认收入的原因及合理性,是否存在人为调节收入确认时点的情形。请保荐代表人说明核查依据、过程,并发表明确核查意见。

必得科技于3月1日在上交所主板上市,发行数量为2700.00万股,发行价格为15.99元/股,保荐机构为兴业证券股份有限公司,保荐代表人为余银华、唐勇俊。必得科技本次募集资金总额为4.32亿元,扣除发行费用后,募集资金净额为3.92亿元,其中,2.06亿元用于必得科技轨道交通车辆配套产品扩产项目,6836.23万元用于必得科技研发中心建设项目,1.18亿元用于必得科技补充营运资金项目。

必得科技本次上市发行费用为3973.00万元,其中保荐机构兴业证券股份有限公司获得保荐承销费用2500.00万元,容诚会计师事务所(特殊普通合伙)获得审计验资费用641.51万元,江苏世纪同仁律师事务所获得律师费用316.04万元。

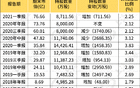

2016年末至2020年6月末,必得科技资产总计分别为3.55亿元、4.55亿元、5.61亿元、5.95亿元、6.30亿元;负债合计分别为1.08亿元、1.36亿元、1.61亿元、1.25亿元、1.60亿元。报告期内,公司资产负债率(母公司)分别为29.48%、29.98%、28.19%、20.62%、25.10%。

同期,必得科技货币资金分别为1930.56万元、5826.71万元、1.44亿元、6340.21万元、3857.62万元。2016年末、2017年末、2019年末,必得科技短期借款分别为100万元、1000万元和100万元。

业绩方面,必得科技三年一期收到现金不敌营收。2016年至2020年1-6月,必得科技营业收入分别为1.91亿元、2.01亿元、2.83亿元、3.13亿元、1.57亿元;销售商品、提供劳务收到的现金分别为9556.33万元、1.69亿元、3.31亿元、2.59亿元、9522.13万元。

同期,必得科技净利润分别为6990.52万元、3563.28万元、1.06亿元、1.10亿元、4001.73万元;扣除非经常性损益后的净利润分别为6754.81万元、6631.49万元、1.02亿元、1.07元、3658.34万元;经营活动产生的现金流量净额分别为951.84万元、2839.54万元、1.46亿元、4333.95万元、757.49万元。

据中国经济网记者计算,2016年至2020年1-6月,必得科技主营业务收现比率分别为0.50、0.84、1.17、0.83、0.61;净现比(经营现金流量净额/净利润)分别是0.14、0.80、1.38、0.39、0.19。

另外,必得科技现金流量也被指异常。据证券市场红周刊报道,2018年必得科技的货币资金出现了大幅增长,由年初的5826.71万元上升至年末的1.44亿元(如表1所示),新增货币资金8000万元。对于如此大额的货币资金来源,招股书解释是“业务规模大幅提高,同时,货款回笼较好”所致,而其合并现金流量表也显示,2018年经营活动产生的现金流量净额为1.46亿元。

可问题在于,必得科技真的有这么多现金流入吗?

2018年,必得科技营业收入28250.36万元,以5月1日税率调整为界,此日期前按月均收入17%税率而此后按16%税率考虑增值税,则当年含税营业收入为32864.59万元。在此基础上,收现的含税营业收入必然导致同等规模的现金流量流入,而未收现的部分则形成同等规模的应收票据及应收账款,由此形成一个合理的勾稽关系。

其中,合并资产负债表显示,2018年年末必得科技的应收票据及应收账款有18259.08万元,这是剔除坏账准备之后的账面价值,若加回已经计提的1397.38万元坏账准备,则可知应收款项的余额为19656.46万元。与上一年年末的应收款项余额24511.22万元相比,出现了4854.76万元的减少,而这一结果或许就是招股书所说的“货款回笼较好”的理由。

因此,与2018年营业收入相关的现金流量流入额中除了与本年度含税营收规模大致相同的部分之外,还应有一部分货款收回而流入的金额,即综合2018年含税营收32864.59万元及应收款项减少额4854.76万元,本年度经营活动现金流量流入金额应该达到37719.35万元才合理。

可事实上,2018年度必得科技“销售商品、提供劳务收到的现金”仅有33110.98万元,若冲抵2018年预收款项增加额87.62万元的影响,则与本年度营收相关的现金流量仅有33023.36万元,与理论上应该流入的37719.35万元现金流量相比,存在4695.99万元差额。

同样,与2017年必得科技营业收入相关的现金流量也是存在一定异常的。2017年,必得科技全年含税营业收入有23569.14万元,2017年年末应收票据及应收账款23277.31万元加上坏账准备1233.91万元的合计相比2016年年末相同项目的金额新增了1997.92万元,两者综合后,理论上,与含税营业收入相关的现金流量应为21571.22万元就可以了。

可事实上,2017年“销售商品、提供劳务收到的现金”仅有16873.50万元,若剔除预收款项增加额10.01万元的影响,与理论现金流入值相比,相差了4707.73万元。

报告期内,必得科技客户集中度较高,营收高度依赖中车系。2016年、2017年、2018年、2019年、2020年1-6月,必得科技前五大客户销售占比分别为95.53%、96.46%、96.11%、95.29%、97.19%,其中第一大客户中国中车系客户占比超8成。

2016年、2017年、2018年、2019年、2020年1-6月,必得科技对中国中车下属各整车制造企业的销售收入占主营业务收入的比重分别为84.36%、83.67%、86.14%、87.27%、90.99%。

对此,必得科技表示,主营中高速动车组列车、城轨车辆等轨道交通车辆配套产品的研发、生产与销售,下游客户主要为轨道交通车辆整车制造企业。而国内轨道交通车辆整车制造行业非常集中,在中高速动车组列车和城市轨道交通列车(低速动车组列车)制造领域,中国中车下属的各整车制造企业几乎占据了国内100%的市场份额。这种行业特性导致公司客户非常集中。

同时,必得科技还做出了提示性风险,目前,在公司产品涉及的领域,中国中车下属各整车制造企业独立采购,但是,如果未来中国中车下属各整车制造企业通过联合招标等集中采购方式选择供应商,进而可能对公司的经营业绩造成不利影响。

上述情况也受到了证监会的关注。在反馈意见中,证监会要求必得科技充分说明中国中车系客户是否为关联方或存在重大不确定性客户;该集中是否可能招致对其未来持续盈利能力存在重大不确定性的重大疑虑,是否影响发行条件,如扣除该等客户集中的经营业绩后发行人是否仍符合发行条件;结合同行业可比公司情况,充分说明客户集中度是否符合行业特征,发行人与客户的合作关系具有一定的历史基础,有充分的证据表明发行人采用公开、公平的手段或方式独立获取业务,相关的业务具有是否具有稳定性以及可持续性力等。

而高度依赖中车系给必得科技带来的是应收账款逾期比例的高企。招股书显示,2016年末至2020年6月末,公司应收账款账面价值分别为1.86亿元、1.63亿元、1.64亿元、1.63亿元、2.52亿元,占各年末总资产的比例分别为52.37%、35.88%、29.23%、27.45%%、39.96%、占比较高。

必得科技表示,公司客户主要为央企和大型地方国企,应收账款发生坏账的可能性较小。报告期各年末,公司应收账款账龄结构良好,1年以内账龄的应收账款占比均在80%左右。但随着公司经营规模的持续扩大,应收账款规模可能进一步增加,如果公司采取的收款措施不力或客户经营情况恶化,应收账款发生坏账的风险可能增加。

2017年末至2020年6月末,必得科技应收账款逾期金额分别为5663.69万元、8628.19万元、8320.57万元、1.25亿元,占各期末应收账款余额的比例分别为32.26%、48.45%、46.83%、46.40%。同期,公司回款比例分别为95.51%、89.41%、63.71%和24.71%。

必得科技方面给出的解释为,逾期应收账款比例较高,主要原因系公司客户以国有企业为主,其资金使用计划性强,审批流程复杂,存在付款晚于合同约定的情形。

截至2020年6月末,公司应收账款逾期金额较大的客户主要是中国中车系及北京地铁,占比分别为69.66%、12.58%,二者合计占比为82.24%。

2016年至2020年1-6月,必得科技应收账款周转率应收账款周转率(次)分别为1.15、1.08、1.60、1.76、1.41;同期,可比上市公司应收账款周转率平均值分别为2.01、1.82、1.88、1.88、1.27。

2020年,必得科技实现营业收入为3.48亿元,同比增长11.20%;实现归属于母公司股东的净利润1.04亿元,同比下降5.22%;实现扣除非经常性损益后归属于母公司股东的净利润9900.66万元,同比下降7.44%。

公司预计2021年1-3月营业收入为4100万元至4250万元,同比增长1.16%至4.86%;预计归属于母公司股东的净利润为445.00万元至463.20万元,同比增长1.35%至5.50%;预计扣除非经常性损益后归属于母公司股东的净利润为445.00万元至463.20万元,同比增长5.18%至9.48%。