24日,南通星球石墨股份有限公司(简称“星球石墨”,688633.SH)在上交所科创板上市,开盘价报70.00元。截至今日收盘,星球石墨报61.90元,涨84.12%,成交额7.72亿元,总市值45.02亿元,换手率73.56%。

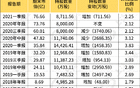

星球石墨3年营收远甩收到现金。2017年至2019年,星球石墨营业收入分别为2.97亿元、4.20亿元、4.81亿元;销售商品、提供劳务收到的现金分别为1.09亿元、2.15亿元、3.04亿元。据中国经济网记者计算,星球石墨2019年营业收入较2018年增长了14.55%,同期净利润增幅为146.58%。

2020年1-6月,公司营收实现2.21亿元,销售商品、提供劳务收到的现金为1.56亿元,仍不及营收。

2017年至2019年,星球石墨归母净利润分别为6681.14万元、4966.48万元、1.22亿元;支付给职工以及为职工支付的现金分别为2556.10万元、3739.58万元、3852.55万元;经营活动产生的现金流量净额分别为1557.71万元、6757.86万元、7647.47万元。

2020年1-6月,公司归母净利润为4994.12万元;支付给职工以及为职工支付的现金为2180.15万元;经营活动产生的现金流量净额为8826.63万元。

2017年至2020年6月30日,公司货币资金分别为2324.08万元、1699.31万元、7353.27万元、1.19亿元;应付职工薪酬分别为1060.39万元、502.69万元、750.70万元、688.77万元。

截至2020年12月31日,公司资产总额8.62亿元,负债总额2.71亿元,归属于母公司所有者权益5.92亿元。2020年度,公司实现营业收入5.60亿元,较2019 年度增加7860.33 万元;归属于母公司所有者的净利润1.49亿元,较2019年度增长22.01%;扣除非经常性损益后归属于母公司所有者的净利润1.34亿元,较2019年度增长9.72%。

2020年7-9月,公司实现营业收入1.10亿元,较2019年7-9月增加2202.75万元;归属于母公司所有者的净利润2140.84万元,较2019年7-9月减少5.23%;扣除非经常性损益后归属于母公司所有者的净利润2096.67万元,较2019年7-9月减少4.48%。公司称,整体来看,公司2020年第3季度的经营情况平稳良好。

2020年10-12月,公司实现营业收入2.29亿元,较2019年10-12月增加2387.02万元;归属于母公司所有者的净利润7806.12万元,较2019年10-12月增加31.11%;扣除非经常性损益后归属于母公司所有者的净利润6799.26万元,较2019年10-12月增加15.68%。公司称,整体来看,公司2020年第4季度的经营情况发展良好。

公司预测,2021年1季度公司营收为1.02亿元,同比增长25.77%;归母净利润3050万元,同比增长36.11%;扣非净利润2750万元,同比增长26.97%。

星球石墨是石墨制化工设备主要供应商之一,是国家首批专精特新小巨人企业、江苏省防腐节能石墨设备工程技术研究中心、江苏省企业技术中心,致力于提供传质、传热、耐腐的石墨设备以及氯化氢合成、盐酸解吸等系统。公司的主营业务为石墨设备的研发、生产、销售及维保服务,主要产品为石墨合成炉、石墨换热器、石墨反应塔器等各型号的石墨设备以及相应配件,产品主要应用于化工企业生产中合成、换热、解吸等过程,公司日常生产的主要原材料为石墨方块、石墨圆块等主料,以及浸渍剂、五金件、密封件等。

星球石墨控股股东为张艺,其持有公司3960.00万股,占公司总股本的72.59%;实际控制人为钱淑娟、张艺母女,其合计持有公司4880.00万股,占公司总股本的89.46%。其中,钱淑娟持有公司920.00万股,占公司总股本的16.87%;张艺持有公司3960.00万股,占公司总股本的72.59%。钱淑娟、张艺二人均为中国国籍,无境外永久居留权。

星球石墨于2020年9月29日通过上交所科创板股票上市委员会2020年第84次审议会议,上市委会议对其提出询问的主要问题:

1.请发行人代表:(1)分析通过外协加工方式获取石墨原材料具有成本优势的商业合理性;(2)说明在外协加工方式具有成本优势的情况下,使用募集资金投资石墨材料生产项目的合理性与技术准备的充分性;(3)分析在对外公开自产石墨材料计划的背景下,发行人能否与现有石墨材料外协服务商维持正常合作关系,并确保原有的成本优势;(4)说明选择将石墨材料项目建在内蒙古的原因,并分析随着项目投产而明显增加的折旧成本、日益上升的运输费用及日趋严峻的环保压力是否将对发行人的持续经营能力产生重大不利影响。请保荐代表人发表明确意见。

2.请发行人代表结合报告期内部分客户因所处行业供求变化而导致需求波动,进而影响发行人产销率,以及因客户发生坏账而引发的诉讼时有发生等情形:(1)说明发行人计划以募集资金投入石墨原料及设备生产的商业合理性;(2)分析该等扩产计划是否已充分考虑下游周期性变化及技术迭代的风险;(3)说明该等扩产计划与发行人的配件销售及维保服务收入稳步增长且日渐成为收入主要组成部分的情况是否背离。请保荐代表人发表明确意见。

星球石墨在上交所科创板发行数量为1818.33万股,发行价格为33.62元/股,保荐机构为华泰联合证券有限责任公司,保荐代表人为陈沁磊、石丽。星球石墨募集资金总额为6.11亿元(61132.37万元),扣除发行费用后,募集资金净额为5.51亿元(55112.07万元)。

星球石墨最终募集资金净额较原计划多1.80亿元(17992.76元)。招股说明书显示,公司拟募集资金3.71亿元,分别用于石墨设备扩产项目和研发中心项目。

公司本次上市发行费用为6020.29万元,其中保荐机构华泰联合证券获得承销保荐费用 4301.91万元。

本次参与战略配售的机构为保荐机构华泰联合证券子公司华泰创新投资有限公司,为其同一控制下相关子公司。本次获配股数90.92万股,获配金额3056.62万元,占首次公开发行股票数量的比例5%,限售期为24个月,限售期自本次公开发行的股票在上交所上市之日起开始计算。

此外,2018年星球石墨以4478万元受让实控人旗下公司,该公司于2019年注销,疑似利益输送。招股书显示,星球石墨曾于2018年以4477.98万元的价格受让钱淑娟、张艺所持有的南通德诺尔的100%股权,南通德诺尔成为星球石墨的全资子公司;2019年12月,南通德诺尔完成了工商及税务注销程序。

星球石墨由张国军、钱淑娟共同出资160万元于2001年10月设立,设立之初主要从事普通石墨设备的制造与销售业务。而南通德诺尔由张国军、钱淑娟出资600万元于2004年11月设立,计划从事高端石墨设备的生产及销售业务。

南通德诺尔于2006年5月以货币增资的方式成为星球石墨的股东,直到2018年8月,公司筹备上市方案,为精简控制权架构,履行了减资程序,南通德诺尔不再持有公司股权。2018年11月,为了整合业务资源,星球石墨股东决定,参照南通德诺尔当时净资产的账面价值,以4477.98万元的价格受让钱淑娟、张艺所持有的南通德诺尔的100%股权,南通德诺尔成为星球石墨的全资子公司。

本次交易作价经交易双方协商确定,针对南通德诺尔截至2018年10月31日的股东全部权益价值,中水致远资产评估有限公司出具了《星球石墨对已完成股权收购所涉及的南通德诺尔石墨设备有限公司股东全部权益价值追溯性评估项目资产评估报告》(中水致远评报字[2019]第170016号),截至2018年10月31日,南通德诺尔全部权益的评估价值为5573.30万元。

2019年12月,南通德诺尔完成了工商及税务注销程序。

招股书还显示,星球石墨曾于2017年、2018年向公司实控人钱淑娟、张艺二人提供三笔免息借款,金额合计2636.45万元。其中两笔借款期限分别为2017年2月27日-2017年3月3日、2017年3月29日-2017年4月27日,另一笔借款期限为2017年1月1日-2018年11月23日。

据交易所问询函显示,星球石墨有关人士此前对每日经济新闻记者表示,实际控制人折价转让南通德诺尔的金额远超所应支付的利息费用。