顺控发展(003039.SZ)17日小幅低开,随后快速拉升封住涨停,为该股上市以来第八个交易日涨停。昨日,顺控发展巨量换手,盘中最高报14.95元,最低报12.23元,收盘涨停,报14.95元,涨幅10.01%,换手率68.94%。此前,顺控发展连续六个交易日一字涨停。

截至今日收盘,顺控发展报16.45元,涨幅10.03%,成交额3.36亿元,换手率35.10%,总市值101.58亿元。

顺控发展主营业务为自来水制售、供排水管网工程和垃圾焚烧发电。其中,公司自来水制售业务由母公司顺控发展及子公司水业控股实施,供排水管网工程服务主要围绕自来水制售业务开展;垃圾焚烧发电业务由子公司顺控环投负责。

公司自成立以来专注于自来水制售业务,并在供水区域内提供配套的管网工程服务。为扩展业务范围、践行城市综合环境服务商的发展战略,公司报告期内依法取得了垃圾焚烧发电项目的特许经营权。2018年9月以来,随着该项目逐步试运营,公司新增垃圾焚烧发电业务收入。

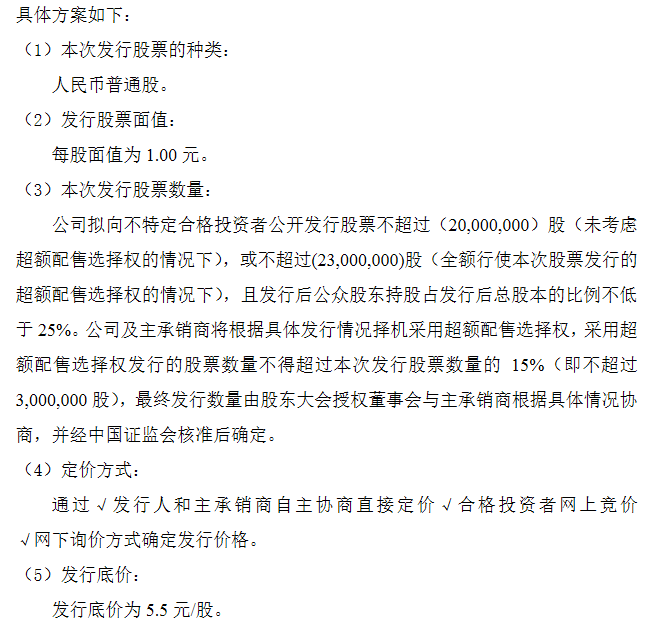

顺控发展于今年3月8日在深交所中小板上市,发行的股票数量为6200万股,发行价格为5.86元/股,保荐机构为银河证券,保荐代表人为王海明、黄钦亮。

截至招股说明书签署日,公司总股本5.56亿股。顺控集团持有公司87.88%的股份,为公司的控股股东。顺德区国资局持有顺控集团100%的股权,为公司实际控制人。

顺控发展募集资金总额为3.63亿元,扣除发行费用后募集资金净额为3.14亿元,最终实际募集资金较原计划减少1488万元。据2月22日,顺控发展披露的招股书显示,公司拟募集资金总额为3.29亿元,共7个募投项目:顺德右滩水厂二期扩建工程、右滩水厂DN1600给水管道工程、乐从至北滘DN800给水管道连通工程、北滘出厂(三乐路至环镇西路)DN1200给水管道工程、陈村三龙湾DN600给水管道(含加压泵站)工程、陈村碧桂园DN600给水管道工程、顺控发展信息化建设项目。

迎丰科技本次上市发行费用为4950.18万元,其中保荐机构中国银河证券股份有限公司获得保荐及承销费用4000.00万元,天职国际会计师事务所获得审计、验资费用227.00万元,北京市中伦律师事务所获得律师费用257.00万元。

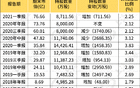

2016年至2019年,顺控发展实现营业收入分别为6.41亿元、7.02亿元、8.47亿元、11.86亿元,实现归属于母公司所有者的净利润分别为1.42亿元、1.14亿元、1.97亿元、2.36亿元。公司经营活动产生的现金流量净额分别为1.82亿元、2.93亿元、3.07亿元、5.66亿元。其中,销售商品、提供劳务收到的现金分别为6.59亿元、7.41亿元、8.44亿元、12.70亿元。

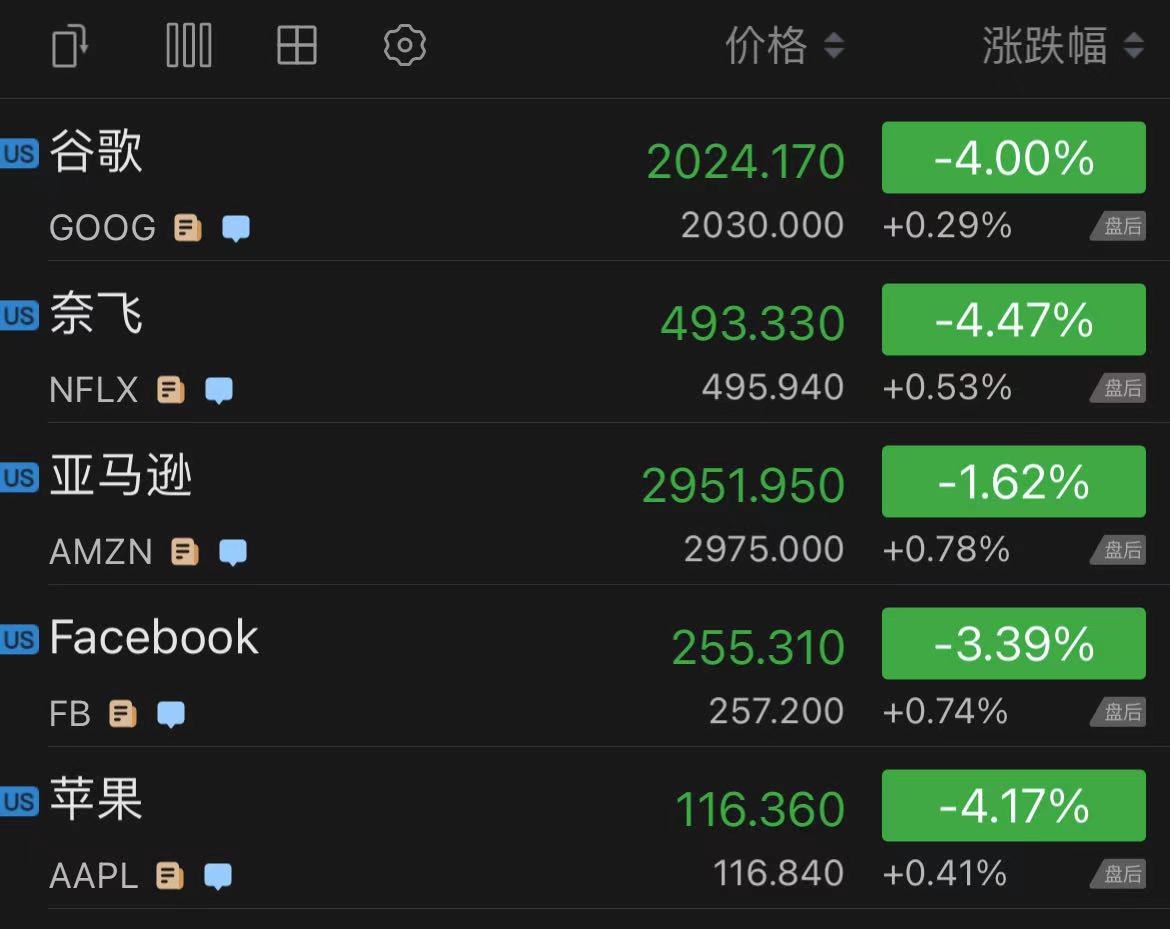

公司2017年增收不增利,且2020年4月27日和2019年9月24日报送的两版招股书2018年的净利润、归属于母公司所有者的净利润和扣非后归属于母公司所有者的净利润数据对不上。如下图:

(2020年4月27日报送招股书)

(2019年9月24日报送招股书)

最新招股书显示,2020年1-6月,顺控发展营业收入5.52亿元,归属于母公司所有者的净利润9713.78万元,经营活动产生的现金流量净额2.30亿元,销售商品、提供劳务收到的现金5.62亿元。

2020年4月27日和2019年9月24日报送的两版招股书,除了2018年的净利润、归属于母公司所有者的净利润、扣非后归属于母公司所有者的净利润对不上外,当年总资产、总负债、毛利率数据也对不上。

2016年至2019年,顺控发展总资产分别为35.25亿元、29.25亿元、41.60亿元、43.06亿元,总负债分别为16.63亿元、15.24亿元、24.83亿元、23.19亿元。

2019年9月24日报送的招股书显示,公司2018年总资产为41.57亿元,总负债为24.80亿元。

(2020年4月27日报送招股书)

(2019年9月24日报送招股书)

根据最新招股书,截至2020年6月30日,公司总资产37.86亿元,总负债17.43亿元。

2016年至2019年,顺控发展主营业务综合毛利率分别为35.81%、37.65%、45.19%、45.62%,呈增长态势。2019年9月24日报送的招股书显示,2018年综合毛利率为45.30%。

根据最新招股书,顺控发展2020年1-6月,主营业务综合毛利率为45.64%。

顺控发展2020年度经审阅的营业收入为12.34亿元,同比变动4.05%;归属于母公司所有者的净利润为2.68亿元,同比变动13.68%;扣除非经常性损益后归属于母公司所有者的净利润为2.62亿元,同比变动15.57%。

公司预计2021年1季度营业收入为2.67亿元至2.80亿元,同比变动5.15%至10.54%;归属于母公司所有者的净利润为4955.38万元至5209.51万元,同比变动3.88%至9.20%;扣除非经常性损益后归属于母公司所有者的净利润为4895.85万元至5146.92万元,同比变动6.25%至11.70%。

顺控发展应收账款2年1期增长。2016年至2020年6月30日,顺控发展应收账款余额分别为2406.31万元、2248.12万元、6283.24万元、7161.86万元、9921.07万元,占当期营业收入比例分别为3.75%、3.20%、7.42%、6.04%、17.96%。公司应收账款周转率逐年下降,分别为32.48、30.16、19.85、17.64、6.47,但仍高于2016年、2017年、2018年、2019年和2020年上半年同行业上市公司平均应收账款周转率11.52、7.98、8.41、8.11、3.14。

2016年至2020年6月30日,顺控发展存货金额分别为2668.25万元、3543.63万元、2858.57万元、3353.20万元、3607.72万元,占流动资产比例分别为2.86%、4.85%、2.11%、2.64%、4.85%。公司存货周转率分别为10.45、12.57、13.07、18.85、7.92,高于2016年至2020年1-6月可比上市公司平均存货周转率8.80、8.77、8.94、8.22、3.88。

2016年至2019年,顺控发展4年时间里共实施过5次股利分配,派发现金股利金额分别为2871.00万元、2574.00万元、3168.00万元、8414.91万元、6388.47万元,合计2.34亿元。

12月30日,顺控发展首发上会获通过,发审委会议对公司提出4项询问,包括新三板挂牌期间,公司2017年年报披露的主要供应商、客户、部分关联方及关联交易事项,要求公司说明前述信息披露存在重大差异的原因;还要求公司说明是否添加煤等燃料进行发电,是否符合垃圾发电获取补贴相关规定,是否涉嫌骗补。发审委会议提出询问的主要问题如下:

1、发行人垃圾焚烧发电项目已于2018年6月正式并网发电,该项目尚未进入可再生能源电价附加资金补助目录,发行人尚未收取的补贴金额呈逐步增长趋势。请发行人代表:(1)说明发行人该项目在并网发电时,是否满足进入国补目录的条件,目前的申报进展,预计未来进入国补目录时间,是否存在实质性障碍,是否存在无法进入国补目录的风险,如存在,相关风险是否充分披露;(2)说明现有并网发电时就确认收入是否符合国家发改委、财政部等部门相关规定,是否符合企业会计准则规定,是否符合行业惯例;(3)说明补贴电费收入确认的准则依据和合理性,分析相应款项的回收风险,坏账计提是否充分,相关风险披露是否充分,与可比公司处理是否一致;(4)结合生活垃圾厨余组分高、含水率高和热值低等特点,说明是否添加煤等燃料进行发电,是否符合垃圾发电获取补贴相关规定,是否涉嫌骗补;(5)与同行业可比公司相比较,说明同类垃圾焚烧发电施工建造成本是否与行业其他公司存在明显差异,相关施工建造承包方是否存在关联方,是否存在潜在利益安排以调整施工建造成本或相关费用的情况。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、发行人自来水制售和垃圾焚烧发电业务集中于佛山市顺德区,供水价格、垃圾处理费和上网电价存在政府政策定价或与政府协议定价情况。请发行人代表:(1)说明供水价高于同行业、同地区可比公司的原因及可持续性,假设同一价格水平下对发行人收入、利润的影响;(2)结合经营区域内供水需求量、垃圾产出量与发行人目前已有产能的差异情况,说明发行人集中于该区域经营对市场空间、未来成长及持续经营能力的影响,相关风险是否充分披露;(3)说明供水价格、垃圾处理费和上网电价是否存在下调风险,发行人毛利率水平是否可持续。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、发行人新三板挂牌期间,2017年年报披露的主要供应商、客户、部分关联方及关联交易事项不准确。请发行人代表:(1)说明前述信息披露存在重大差异的原因,是否构成重大控制缺陷,是否构成本次发行障碍;(2)期后对上述事项的整改措施,包括对内控缺陷的整改内容,新控制的运营时间和测试效果,整改后内控措施实施是否有效;(3)未将重要子公司顺控环投的少数股东瀚蓝固废、盈峰环境认定为关联方的判断依据;(4)发行人新三板信息披露违规行为是否存在被全国股转系统、证券监管部门公开谴责、立案调查、采取监管措施、行政处罚的可能,是否构成本次发行障碍。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、请发行人代表说明:(1)家信水厂资产评估结果的争议内容,第三方预评估与正式评估报告在评估范围、评估方法、评估关键参数上有无明显差异,预估金额与最终评估报告的差异组成内容,计入客户资源的无形资产评估作价的合理性;(2)2019年8月第三方评估机构已出具正式资产评估报告,而发行人和家信水厂一直到2020年10月23日才签署最终资产收购协议的原因及合理性,双方是否仍存在实质性争议,发行人是否存在通过关联方或其他方式对家信水厂进行额外利益补偿或其他利益安排;(3)在尚未达成一致收购协议且付款不到合并对价50%的情况下,将管网接驳日作为合并日并将其合并财务报表的依据及合理性,是否符合企业会计准则的相关规定;(4)杏坛镇右滩村房产证办理进度,是否存在无法办理或搬迁的风险,相关风险是否充分披露,发行人应对措施。请保荐代表人说明核查依据、过程,并发表明确核查意见。