爱尔眼科(300015.SZ)今日低开低走,截至收盘,报60.05元,跌幅3.22%,成交额25.62亿元,换手率1.24%,总市值2474.97亿元。

3月26日晚间,爱尔眼科发布2021年创业板向特定对象发行股票预案,预案显示,公司拟向不超过35名符合中国证监会规定条件的特定投资者发行股票,募集资金总额不超过约36.50亿元。扣除发行费用后拟将全部用于以下项目:长沙爱尔迁址扩建项目、湖北爱尔新建项目、安徽爱尔新建项目、沈阳爱尔眼视光迁址扩建项目、上海爱尔迁址扩建项目、贵州爱尔新建项目、南宁爱尔迁址扩建项目、补充流动资金项目。

本次发行的股票全部采取向特定对象发行的方式。公司将在中国证监会作出的同意注册决定的有效期内选择适当时机向特定对象发行股票。

截至预案出具日,公司尚未确定本次发行的发行对象,因而无法确定发行对象与公司的关系。发行对象与公司的关系将在发行结束后公告的发行情况报告书中予以披露。

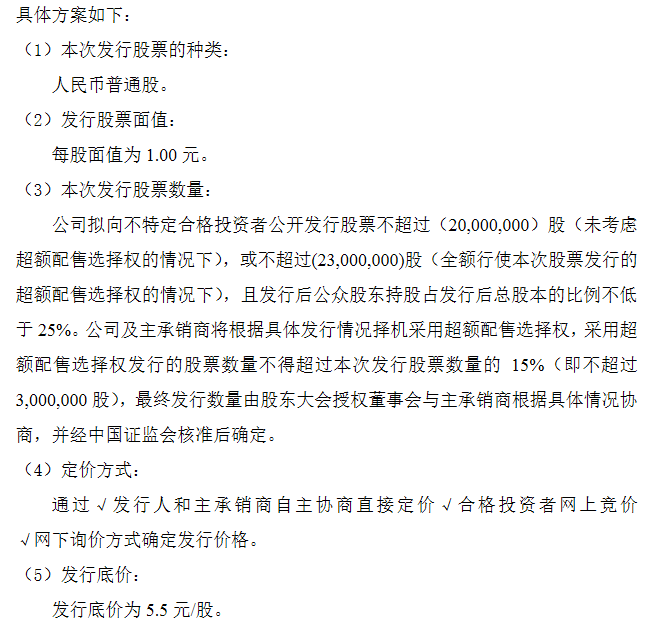

本次向特定对象发行的股票种类为境内上市人民币普通股(A股),每股面值为人民币1.00元。

最终发行价格由公司董事会根据股东大会授权在本次发行获得中国证监会的同意注册后,按照中国证监会、深圳证券交易所的相关规定,根据竞价结果与保荐机构(主承销商)协商确定。

本次向特定对象发行的股票数量按照募集资金总额除以发行价格确定,同时本次发行股票数量不超过本次发行前公司总股本的5%,即2.06亿股(含本数),且募集资金总额不超过36.50亿元。最终发行数量将在本次发行获得中国证监会作出同意注册决定后,由公司董事会根据公司股东大会的授权和发行时的实际情况,与本次发行的保荐机构(主承销商)协商确定。

截止预案签署日,公司总股本为41.22亿股,爱尔投资直接持有14.62亿股,占公司总股本的35.48%,为公司的控股股东。陈邦直接持有6.59亿股,占公司总股本的16.00%,直接及间接控制公司合计51.48%股权,为公司实际控制人。

本次向特定对象发行股票数量不超过本次发行前公司总股本的5%,即2.06亿股(含本数),且募集资金总额不超过36.50亿元。若假设本次发行股票数量为最大数量2.06亿股,则发行完成后,爱尔投资将直接持有上市公司33.79%股权,陈邦将直接持有上市公司15.23%股权,直接及间接控制上市公司合计49.03%股权,本次发行完成后,爱尔投资仍为上市公司的控股股东、陈邦仍为上市公司的实际控制人。