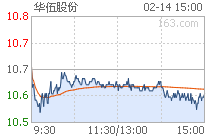

还有不到半个月,上半年即将结束,券商们的年中策略会正在紧锣密鼓地召开,券商行业下半年的投资策略也随之浮出水面。

目前,已有包括华泰证券、国泰君安、国盛证券等多家券商发布策略,积极看好下半年券商行业的表现。其中,券商们的意见相当一致,认为随着后续科创板落地、对外开放的加快推进,头部券商仍将最为受益,持续看好龙头券商。

其中,对于下半年券商行业的展望,多家券商表示,最差的时刻已经过去,证券行业迎来发展良机。短期来看,市场向上空间取决于国内外宏观经济环境、监管政策、市场资金、企业盈利能力等因素的共同影响,虽然有一定不确定性,但行业最差时刻已经过去,一季度为全年业绩改善奠定了基础。

中长期来看,金融供给侧改革及资本市场改革将是未来较长一段时间内的主旋律,证券公司肩负服务实体经济、提高直接融资比重的重任,行业地位有望得到提升。此外,金融监管边际放松、业务回归正常有序发展、科创板及注册制的推出以及新一轮创新业务开启,证券行业迎来发展良机。未来,市场方面需追踪股指走势、市场交投活跃度、风险偏好等指标边际变化。关注境内外增量资金入市对交易活跃度的提振和市场机制的优化。

同样,对于券商业务的转型,华创证券的观点是,在传统业务恢复性增长+创新业务有所突破的预期下,预计行业今年ROE(净资产收益率)有望回到8%,而龙头公司很大概率能突破10%。从C端的流量红利到B端的资本护城河,竞争态势的累积转变将促使券商进一步分化,龙头不断集中,B端业务优势明显的券商是未来行业的核心资产。广发证券给出的建议则是,囿于政策与业务的双重约束,国内证券行业杠杆倍数难以实质性提升,因此提升ROE的重任将落在提升ROA(资产回报率)肩上。从最近2年-3年国内证券行业实践来看,衍生品业务(场外个股期权、股票期权等)、投行资本化业务(投行+私募股权基金)、财富管理业务是前景广阔的高ROA业务。

值得一提的是,科创板的推出是当下A股市场最值得期待的。多家券商进行中期策略阐述时,均涉及科创板给券商行业带来的影响。其中,中泰证券认为,目前科创板配套政策持续落地,有望为券商发行、承销、经纪等多项业务带来增量,对资本实力及投研能力提出更高要求。

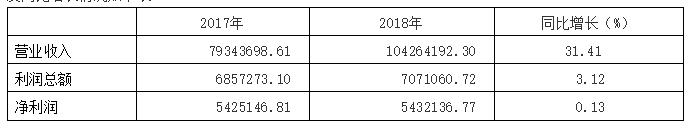

财富证券更是大胆预测科创板可为每年券商带来53亿元的增量业务。其表示,科创板推出后,为券商带来的业绩增量将主要来自投行、直投、经纪、信用业务,中性假设下,预计科创板每年可为券商带来53亿元的增量业务,其中投行业务50亿元,直投业务3亿元,占2018年券商全年业绩的3.8%。

对此,国盛证券也表示,科创板是2019年资本市场改革中可兑现的最大红利,直接为券商带来增量业务,引导行业积极发展。预计下半年将陆续有企业上市,对券商业绩有正向贡献。

从投资者最为关注的投资配置方面来看,券商意见一致,持续看好龙头券商。国泰君安认为,随着后续科创板落地、对外开放加快推进、再融资政策进一步松绑、衍生品业务进一步推出,头部券商仍将最为受益。

财富证券的两条投资主线为,长期聚焦阿尔法,关注资本金充足、经营稳健、综合实力强、创新能力突出,优先受益于科创板业务机会的券商;短期关注贝塔,在市场上行周期当中的高弹性券商。

华泰证券给出的意见也大致相同,其表示,优选标的包括全业务链发展的行业龙头,业务稳健均衡,综合竞争实力强,品牌优势明显,创新业务布局前瞻的券商;以及全业务链发展、条线业务特色凸显的券商。