今日的A股,再度掀起久违的普涨行情,沪指更是收盘时在1个半月之后重新站上3000点整数关口!同时,在多重利好的刺激下,创业板指今日表现最为亮眼。

《每日经济新闻》记者注意到,沪指重上3000点,短期内的意义或较为重大,同时,创业板的上涨直接来自政策面的利好,不过真正会受益于这一利好的或许将会是另外一个板块!

此外,今日的资金面也出现一些异动;结合基本面和近期的走势来看,哪一类个股又值得布局呢?下面就来看一看!

重上3000点,4大亮点横空出世

今日两市开盘后,借着昨日中阳线的余威,全天保持强势。虽然截至收盘沪指的最终涨幅并不大,但是有4个要点非常亮眼:

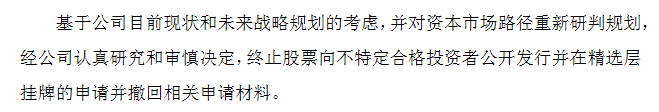

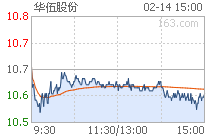

沪指近期日K线图

一是沪指在5月6日大幅跳空下滑以来近1个半月之后,再次站上了3000点这一整数关口。虽然从技术面来看意义并不算十分重要,但是从心理层面来讲颇为鼓舞人心——终于回到3字头了!

二是从技术角度来看,沪指盘中上摸中期强弱分水岭——60日均线。而沪指自5月6日之后也是在60日均线下方运行了1个半月时间。一旦沪指站稳60日均线,技术层面上将再次恢复到“中期强势”的状态。

三是今日沪指已经部分回补了5月6日那个约60个点的向下跳空缺口。如果能够顺势成功补缺,对市场多头的攻势将产生强大的心理支撑。

四是沪指的成交量连续2个交易日保持在1个半月以来的高位,证明场内资金较为活跃,向上突破前期横盘震荡区域的意愿较为强大。

从以上这4点来看,经过1个半月的横盘震荡之后,大盘向上突破、重归强势的机率在不断增加,沪指重回中期强势的典型标志或许将会是:站上60日均线和回补5月6日缺口。让我们共同期盼吧!

外资再度助力 北向资金又到关键窗口期

在今日A股下午3点收盘的同时,也发生了一桩关于资金面的大事件:A股正式“入富”了!

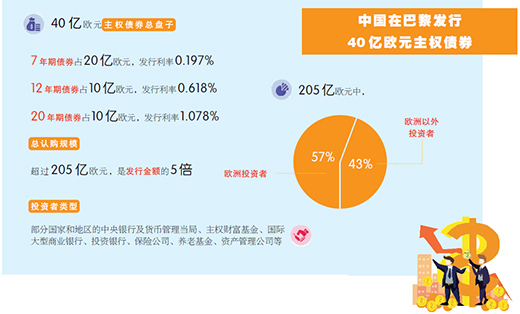

据媒体报道,今天下午3点,“A股纳入富时罗素全球指数启动仪式”在深圳证券交易所举行。同时在今天收盘后,全球第二大指数编制公司富时罗素(FTSE Russell)首次纳入A股生效,被动资金将全部到位。

5月,富时罗素宣布共有1097只A股入选,其中包括292只大盘股、422只中盘股、376只小盘股以及7只微盘股。不过最终纳入的A股数量是1005只,其中大盘股288只,中盘股395只,小盘股322只。

继MSCI之后,富时罗素在2018年9月宣布将中国A股纳入其指数体系。A股纳入富时指数将基于陆股通部分,共分三批次进行,分别在2019年6月、9月和2020年3月,进度为20%、40%、40%。三步实施完毕后,A股将完成按照可投资部分的25%比例纳入;也就是说,这三步实施后,A股纳入比例将分别为可投资部分的5%、15%、25%。这三步统称为第一阶段。

对此,瑞银中国证券业务主管房东明表示,富时罗素纳入A股有望为市场带来100亿美元的资金流入(今年6月将有20亿美元资金净流入)。

国金证券在研报中表示,下半年,A股纳入MSCI比例提高、A股纳入富时罗素和标普等事件密集,在一定程度上有利于外资流入,有助于支撑市场底部区域。中长期来看,A股纳入富时罗素将进一步促进A股国际化,外资流入大势所趋,外资在A股走势以及市场风格话语权将持续提升。

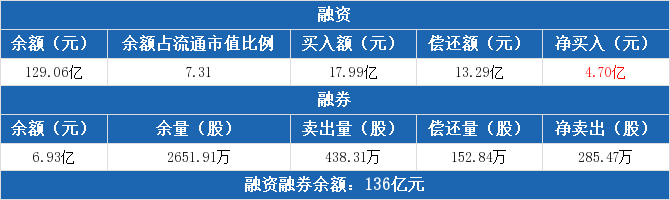

此外,外资正借各种渠道进入A股市场,一直扮演“聪明钱”角色的北向资金今日也没有闲着。据东方财富网数据显示,截至收盘,北向资金今日再度净流入83.75亿元,已是连续第5个交易日净流入。

值得注意的是,今日的83.75亿元净流入额,超过了6月10日的82.54亿元,仅次于3月29日的净流入117.44亿元,创出了近3个月以来的阶段性新高!而从近1个月的北向资金走势来看,累计净流入额达到了340.35亿元。

近6个月北向资金走势

结合沪指的日K线图来看可以看得更明白:

近期沪指日K线图

图上看得很明白,上一个北向资金净流入额的高点正是突破3000~3100点区间那波向上攻势的起点。如今北向资金再次创出阶段性高点,会对未来行情有什么样的指引作用呢?

消息面直接利好创业板

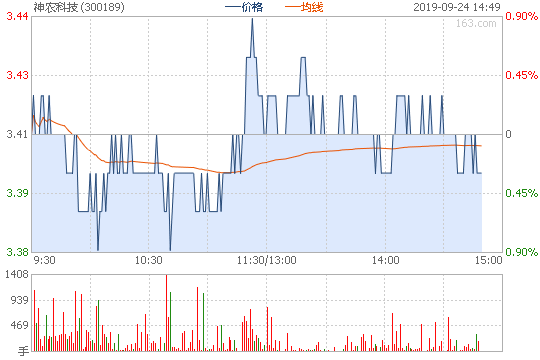

而《每日经济新闻》记者注意到,今日创业板指的表现更是强于沪指:盘中最高涨幅超2%,收盘涨1.72%。据Choice数据统计,今日收盘涨停的个股有136只,其中来自创业板的公司多达96只,占比达七成。

不过需要注意的是,从日K线图来看,创业板目前的走势尚落后于沪指,距离60日均线和5月6日的跳空缺口都还有一定距离,需要进一步加油!

创业板指近期日K线图

市场普遍认为,今日创业板的走强,直接与昨日晚间证监会发布修改《上市公司重大资产重组管理办法》(以下简称《重组办法》)的征求意见稿这一消息有关。

相比2016年修订的《重组办法》对于资产重组的收紧,此次征求意见稿中的亮点包括:放宽了资产重组上市认定标准、缩短认定期间;支持符合国家战略的新兴产业在创业板重组上市;恢复重组上市配套融资等多项新政。

由于征求意见稿中允许创业板借壳上市,被赋予了“壳资源”概念的一批创业板个股表现强劲。例如在上面提到的今日涨停的96只创业板个股之中,6月20日收盘总市值少于25亿元的就有60只,占比超过六成,俨然是“壳资源股的春天”。

申万宏源分析认为,短期而言,资本市场在政策边际放松刺激下有助于修复市场风险偏好,壳价值提升也有助于创业板小市值个股等估值修复。

但值得注意的是,昨日证监会在发布上述征求意见稿的同时,还表示将对并购重组“三高”问题持续从严监管,坚决打击恶意炒壳、内幕交易、操纵市场等违法违规行为,坚决遏制“忽悠式”重组、盲目跨界重组等市场乱象。所以这意味着未来创业板的壳公司并非一定就有被爆炒的价值。

哪家利好的逻辑更通顺?

那么,在大盘重新站上3000点之后,还有哪些类型的股票值得投资者关注呢?由于上面提到的《重组办法》引发的“壳资源”浪潮,也许很多人的眼光会聚焦到市值较小的创业板个股之上,不过,如果我们换个角度来看问题,也许会有不一样的选择。

对于此次并购重组新政,有市场人士分析认为,券商作为上市公司资产重组的中介,监管政策的持续放松,将利好券商业务的开展,所以相比创业板的壳公司,利好逻辑更顺的是券商。

海通证券非银团队认为,券商作为资本市场重要的中介商,监管政策的持续放松,直接利好券商业务的开展。并购重组规模有望大幅提升,利好并购重组业务具有优势的大型券商,如华泰证券等。

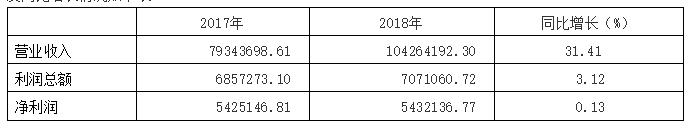

而据长城证券非银团队统计,2018年有8家券商的并购重组财务顾问业务收入突破1亿元,分别为华泰证券(4.4亿元)、中金公司(2.95亿元)、中信证券(2亿元)、中信建投(1.72亿元)、海通证券(1.26亿元)、国金证券(1.19亿元)、东方证券(1.11亿元)、国信证券(1.08亿元)。由此可见,目前在并购重组业务上占据优势的券商还是“三中一华”。

券商信托行业板块指数近期日K线图

而市场内的资金对这一系列利好早已“提前布局”:从券商信托行业板块指数的日K线图来看,表现明显强于大盘,早在6月19日就已经完全回补的5月6日的跳空缺口。昨日强势站上了60日均线,而且,成交量也创出了2个半月的新高。说券商板块是这一波冲3000点行情的“领头羊”毫不为过,再加上与科创板、沪伦通等有关的利好消息不断,相关个股的后市仍值得期待。

财富证券今日在相关研报中表示,证券公司将在未来较长的一段时间内享受我国资本市场改革的带来的政策红利,迎来向上发展良机。金融行业双向开放、国际与国内的双重竞争下催生内部分化,因此在境外有分支机购、资本金充足、经营稳健、综合实力较强、创新能力突出的龙头券商优势将会更加突出。

(投资有风险,独立判断很重要。本文仅供参考,不构成买卖依据,入市风险自担。)