随着业绩的波动起伏以及财务压力,云南城投内部的人事变动也更频繁。面对股价低迷,业绩下行,以及欲在2020年进军中国房企50强的宏伟目标,云南城投还有很长的路要走

“屋漏偏逢连夜雨,般迟又遇打头风”,用文学家冯梦龙的这句话来形容云南城投置业股份有限公司(以下简称“云南城投”,600239.SH)不为过。业绩低迷、股价下行且不说,光云南城投掌门人投案这一事件就已能够吸足眼球。

公司除管理层震荡外,近些年来的经营状况也欠佳。就2019年一季报来看,公司净利润就暴跌652%。不仅如此,公司的一系列举措引发投资者质疑,云南城投的未来前景究竟如何?就此类相关问题,《投资者网》联系到云南城投相关人士,并得到较为详细的答复。

掌舵者被调查

云南城投此前发布公告称,公司董事长许雷涉嫌严重违纪违法的信息,并表示,该事项不会对公司正常生产经营造成影响。

此外,云南省城市建设投资集团有限公司(简称“云南城投集团”,为云南城投的第一大股东,持股34.87%)也发布声明称,云南省委组织部、省国资委已明确由公司总裁、党委副书记、副董事长杨涛同志负责公司党委日常工作并代行董事长职权。同时称,公司生产经营一切正常。

过去十年,许雷曾任云南城投集团党委书记、云南水务董事长、云南新世纪滇池国际董事、云南城投集团党委副书记。从2007年开始,许雷出任云南城投的董事长,也是云南城投借壳红河光明上市的主操盘手。

期间许雷经历过短暂离开云南城投,自2014年9月重新执掌云南城投之后,在2017年提出了一个三年目标计划——在2020年进军中国房企50强。根据克而瑞2018年销售排行榜显示,云南城投仅位列165位。由此可见,想要实现这一目标,云南城投还有很长的路要走。

而如今,掌门人突然的更迭将对公司造成怎样的影响?公司对《投资者网》表示:“有关许雷涉嫌严重违纪违法,主动投案,目前正在接受纪律审查和监察调查。该事项不会对公司正常生产经营造成影响。经公司过半董事推举,由公司董事兼总经理杜胜暂时代为履行董事长职责。公司根据控股股东的提议,严格按照相关监管规则,已经启动更换公司董事的决策流程,并及时对外披露。后续,公司将根据相关流程选出新任董事长,并及时对外披露。”

靠股权转让维持

尽管云南城投表示,许雷的投案不会对公司的正常经营造成影响,但从公司近年来的业绩情况来看,经营得也并不是那么的乐观。

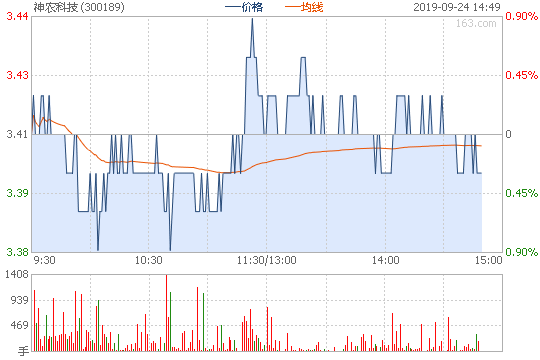

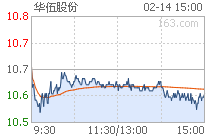

财报显示,2015年至2018年,云南城投归母扣非净利润分别为-1.8亿元、-3.6亿元、1.1亿元、-8.2亿元,资产负债率一直接近90%。2019年一季报显示,公司营业收入同比下降62.69%至约8.7亿元,净利润则同比下滑652.46%至-3.75亿元。股价也在一月之内接近腰斩。

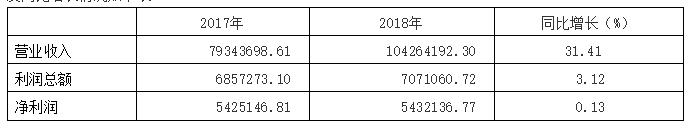

具体来看,1.??云南城投2018年报显示,公司实现营业收入95.43亿元,同比下降33.69%;实现归母净利润4.91亿元,同比上升86.13%,其中非经常性损益13.13亿元,实现扣非归母净利润为-8.21亿元,同比下降832.66%,自2017年由负转正后,再次转负。

就此,云南城投相关人士对《投资者网》指出,造成2018年的营业收入大幅下滑的主要有三方面的原因:一、2018年新开工量及计划供货项目未能达到结转条件,导致2018年竣工面积仅有105.48万平方米,比2017年大幅下降,且收入主要来源于前期已竣工项目;二、截至2018年底,公司尚有昆明湖、关坡城中村、兰州徐家湾共三个一级开发项目,涉及一级土地整理面积约1989亩。因一级土地开发周期较长,征拆迁过程中不确定性较大,若未能按计划及时获取土地,将减少公司当年对外可售面积,从而影响到公司营业收入。

第三方面原因是,2018年是云南城投战略转型的深化之年,依托云南城投集团的资源,云南城投相继储备了总计约3600亩康养及旅游地产用地。但受限于康养产业及旅游产业的周期性特征,在2018年里康养产业及旅游产业尚未能为公司贡献大规模的收入。

同时,云南城投近年来抛售股权的动作也较为频繁。2018年8月,云南城投转让旗下昆明七彩公司59.5%股权;2018年11月,云南城投及下属全资子公司龙江公司将城投湖畔四季城(一期)项目中位于J2012-040-1号地块的在建工程协议转让给首创置业旗下子公司北京众置鼎福公司;今年2月,云南城投公告宣布将转让天堂岛置业有限公司90%股权,后因未有买家出现,已撤牌;今年5月,云南城投在“云交所”以4亿元底价转让大理华茂地产33%股权。

由此看出,似乎股权转让已成为云南城投这几年盈利的方式之一了。不过,此计并不长久,在2019年一季度,云南城投依旧难逃亏损,公司营业收入同比下降62.69%至约8.7亿元,归属股东净亏损3.75亿元,同比下滑652.46%。

未来出路在哪里?

云南城投业绩下滑的同时,销售费用、管理费用和财务费用却分别同比上升6.44%、76.76%和10.03%。那么,造成云南城投收入与费用变化趋势存在大幅差异的原因是什么?此外,为何公司的应对费用与收入增长不成比例?

云南城投的相关人士指出,该公司的销售费用主要由房地产销售的销售费用、商场及酒店的销售费用两部分组成。其中,房地产销售费用主要为人员工资、销售代理、策划费及广告费。这些费用的发生与营业收入的结转相比,存在前置性,发生主要集中在预售阶段,与营业收入的结转不在一个会计期间,与营业收入不存在直接比例关系。

商场及酒店销售费用包括2018年新购物中心开业的投入,以及2019年即将开业购物中心的前期筹备费用,同时包括首年开业的酒店推广活动等营销费的投入,这些投入造成公司2018年营销费用的增加。

而期间费用中的管理费用,随着公司全国布局,新组建了华东、华南事业部、海南事业部,积极拓展长三角、珠三角、海南地区。而很多项目又在前期开发阶段,故管理费用的增长与营业收入的变动不一致。

“2018年国内外融资环境持续收紧,公司综合融资成本由2017年的6.77%上升至2018年的7.23%,公司融资成本有所提高。同时公司持有投资性房地产、固定资产等209.01亿元的长期资产,致使公司财务费用一直较高。长期资产中商场的收入和价值都需要经过几年的培育期才能体现,而培育期发生的费用基本不变。综上,报告期内费用与营业收入变动趋势差异较大。”云南城投相关人士说。

仅凭售卖旗下资产,是难以为继的。随着业绩的波动起伏以及财务压力,云南城投内部的人事变动也变得频繁。今年2月,公司副总经理袁浩、李向何因工作变动原因,纷纷辞去了公司副总经理职务。如今又遭遇“许雷事件”,有不少投资者担忧,云南城投未来的盈利能力到底如何?如何跻身房地产行业第一梯队?《投资者网》将会持续关注。