罗欣药业近三年的净利润稳步增长,可以说是一只”现金奶牛”,只是其目前通过一致性评价的药品有点少,这对一家仿制药企业来讲是否会带来不确定的影响呢

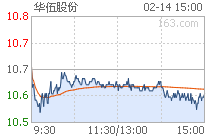

近日,深交所发布的一则问询函让山东罗欣药业集团股份有限公司(下称“罗欣药业”)与浙江东音泵业股份有限公司(下称“东音股份”,002793.SZ)的资产重组事宜再度引发市场关注。

《投资者网》发现,在这份《关于对浙江东音泵业股份有限公司的重组问询函》(下称“《重组问询函》”)中,深交所要求东音股份限时答复有关罗欣药业的12个问题。这其中,罗欣药业旗下药品“过评”情况恐将成为深交所是否允许罗欣药业与东音股份进行资产重组的关键。

罗欣药业“过评”药有点少

据官网介绍,罗欣药业目前建有四个药品生产制造基地,拥有五十多条药品生产线,其中8个产品被列入国家“重大新药创制”科技重大专项,4个产品被列入“国家重点新产品计划”,12个产品被列入“国家火炬计划”,200多项产品技术获得中国发明专利证书。

然而,这些丰硕成果的背后也有隐忧,即罗欣药业目前的“过评”药品却有点少,将会对公司的长久发展造成影响。

“过评”,是“仿制药通过一致性评价”的简称,根据国务院办公厅2016年3月发布的《关于开展仿制药质量和疗效一致性评价的意见》,将分批、分期对已上市的仿制药与原研药品进行对比,要求仿制药在质量与药效等方面达到与原研药一致的水平。

说白了,这是主管部门对仿制药行业开的一个白名单,只有进了白名单的药品,才能上市销售,进不了名单的,将逐渐被淘汰。

那罗欣药业的“过评”情况如何呢?

国家药品监督管理局药品评审中心的信息显示,在罗欣药业的主要产品中,目前只有盐酸氨溴索片和头孢氨苄胶囊两项通过了与仿制药质量和疗效一致的评价,其中头孢氨苄胶囊在6月初才刚刚通过。

而对于罗欣药业这类仿制药生产企业来说,旗下药品“过评”的重要性不言而喻,因为这关系到企业能否可持续发展。

所以深交所在给东音股份的《重组问询函》中,把有关罗欣药业药品“过评”的问题放在了第一位,要求东音股份披露“罗欣药业须进行仿制药一致性评价的药品目录、目前申报进展以及预计通过时间、是否存在不能通过的风险”,并请独立财务顾问和评估机构发表专项意见,“分析其不能通过一致性评价对标的公司估值的影响”。

《投资者网》调研发现,罗欣药业此前曾表示,“注射用兰索拉唑等6个产品已完成一致性评价的申报,在2020年之前会有30多个药品完成一致性评价。”

不过,在2019年只剩大半年的情况下,罗欣药业还只有两个产品得以“过评”,在剩下的一年半里要完成这个目标,恐怕有些难度。《投资者网》就“一致性评价工作的安排和进度”等问题致函罗欣药业,一直没有收到对方的回复。

利润稳步增长的“现金奶牛”

不过,除药品“过评”少这个问题外,罗欣药业算是比较优质的重组标的。

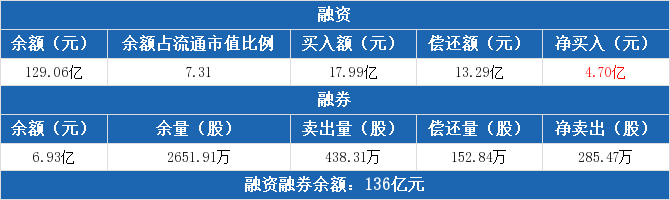

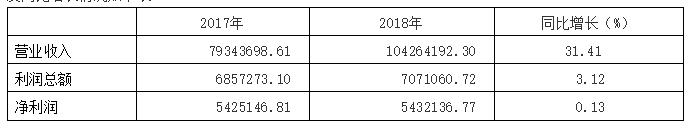

财务数据显示,2016-2018年期间,罗欣药业的营业总收入分别为47.29亿元、52.48亿元和62.11亿元,同期的归母净利润分别为4.26亿元、4.66亿元和5.12亿元,复合增速为14.60%和9.63%,可以说是一头“现金奶牛”。

交易草案显示,东音股份拟置入罗欣药业99.65476%股权,交易对应标的的评估值为75.39亿元,交易价格确定为75.39亿元,与预案公布的交易价格相比,最终交易价格略有减少。市场分析认为,本次交易的估值比较合理。

另据东音股份的公告显示,本次交易包含重大资产置换、股份转让及发行股份购买资产三部分,这些交易同时生效、互为前提,任何一项因未获得所需的批准而无法付诸实施,则其他项交易不予实施。从交易程序上来说,比较复杂,需要多方同时协作。

值得注意的是,罗欣药业还承诺2019-2021年的扣非净利润分别不低于5.5亿元、6.5亿元和7.5亿元。如果业绩没有达成,则须对东音股份的受益方进行补偿。从最近三年年均4.7亿元左右的净利润收益来看,罗欣药业要想达成这个承诺有一定难度。

交易完成后,东音股份的控股股东将变更为罗欣药业,最终受益人为刘保起、刘振腾父子,公司主业也将从水泵研发、生产、销售变更为药品研发、生产和销售。

公开资料显示,罗欣药业曾于2005年在港交所创业板上市。2017年6月完成私有化,从港交所退市。运作两年之后,罗欣药业终于站在了A股市场的门口,能否成功也很快能见分晓了。